Что является стандартом стоимости. Название практикума. Стандарт обоснованной рыночной стоимости

Появление ПБУ 14/2007 "Учет нематериальных активов" связано прежде всего с введением в действие части четвертой Гражданского кодекса Российской Федерации, регламентирующей права на результаты интеллектуальной деятельности и на средства индивидуализации. В связи с этим нормы бухгалтерского учета приведены в соответствие с нормами гражданского законодательства. В книге подробно рассмотрена методология бухгалтерского учета в коммерческих организациях объектов интеллектуальной собственности с учетом ПБУ 14/2007 "Учет нематериальных активов". Содержит основные бухгалтерские проводки в соответствии с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и методическими рекомендациями по бухгалтерскому учету нематериальных активов. Представлено большое количество числовых примеров, наглядно показывающих методику бухгалтерского учета нематериальных активов в коммерческих организациях. Большое внимание уделено положениям Налогового и...

Цель данной книги - познакомить читателя с практическими приемами и методами оценки стоимости нематериальных активов. В настоящее время наблюдается определенный недостаток в литературе по данным вопросам, в связи с чем возникла потребность в подготовке данного издания. В представленной работе в виде ответов на вопросы изложены основы теории и практики оценки стоимости нематериальных активов. В частности, рассмотрены законодательные основы оценки стоимости НМА, приведены основные подходы и методы оценки, раскрыты основы финансовых вычислений, необходимых для проведения оценки имущества. Данная работа адресована оценщикам, финансистам, руководителям организаций, а также всем тем, кто интересуется вопросами оценки имущества. Книга может быть использована в учебном процессе вузов, при подготовке специалистов в области оценки собственности.

Важным условием устойчивого долгосрочного роста любой компании является инвестирование, а инвесторам необходима надежная информация. Не располагая показателями, отражающими важнейшие составляющие стоимости компании, управляющие не могут принимать решения, которые наиболее способствовали бы ее экономическому росту. Существующие методы оценки компаний не учитывают нематериальных активов. А это - стабильная клиентская база, торговая марка и имидж компании, ее интеллектуальные ресурсы, компетенции, знания и опыт, общие моральные ценности и нормы, управленческие процессы. Авторы «Невесомого богатства» предпринимают попытку положить конец извечному игнорированию нематериальных активов в бухгалтерском учете. В новой экономике не капитал и не физические ресурсы определяют ценность вашей компании и обеспечивают ей конкурентное преимущество. Что в действительности придает компании стоимость, так это активы нематериальные - брэнды, сети связей, компетентность, знания, навыки, корпоративная...

Данная книга представляет собой первое комплексное, постановленное на научную основу исследование, посвященное изучению характера и влияния нематериальных активов. В книге приводится оценка важности нематериальных активов как условия успешной деятельности корпораций, экономического роста и общественного благополучия в целом. Сочетая анализ на основе конкретных случаев из практики и примеры из реальной жизни с современной экономической теорией, Барух Лев проливает новый свет на природу одной из основополагающих и в то же время одной из наименее изученных движущих сил, оказывающих влияние на результаты деловой деятельности и обеспечивающие рост экономики. Целевая аудитория настоящего издания - практикующие оценщики бизнеса и топ-менеджеры компаний.

Серия книг "Финансовое оценивание. Области применения и модели" (FV) - всеобъемлющий завершенный текст по оценке стоимости бизнеса, изложенный в доступной форме. FV содержит многочисленные примеры и методы, которые окажут содействие в управлении оценочными проектами, а также краткие советы (NB!), акцентирующие внимание на важных и зачастую спорных вопросах оценки стоимости бизнеса. Впервые для обсуждения и согласования подходящих методов оценивания, коллективного представления взглядов и позиций относительно концепций оценки, а самое главное - применения соответствующих методов оценки стоимости бизнеса на практике издательству John Wiley & Sons удалось привлечь 30 видных и глубокоуважаемых профессионалов в области оценки. Авторы собраны со всех Соединенных Штатов, являются членами профессиональных оценочных и финансовых ассоциаций, включая AICPA, ASA, SFA, IBА, а также NACVA. Серия книг "Финансовое оценивание. Области применения и модели" нацелена на группы...

Рассматриваются структура и объекты интеллектуальной собственности по положениям Парижской конвенции и законодательству России, фонды нематериальных активов предприятия и методика их оценки. Раскрывается организация использования и планирования эффективности нематериальных активов. Для студентов вузов и слушателей курсов повышения квалификации, руководителей и специалистов предприятий.

В систематизированном виде изложена системно-деятельностная концепция интеллектуальной деятельности. Раскрыта субъектно-объектная сущность инноваций; показаны направления коммерциализации объектов интеллектуальной собственности; приведены правовые основы, регламентирующие право собственности на результаты интеллектуальной деятельности. Рассматриваются классификация объектов интеллектуальной собственности, их особенности (нематериальность, полезность, уникальность, срочность, износ и др.), возможность их полноправного участия в рыночных отношениях. Методический инструментарий, обеспечивающий вовлечение продуктов интеллектуального труда в хозяйственный оборот, включает используемые на рынке виды стоимости (рыночные и нерыночные), подходы, принципы стоимости и технологию (процесс) оценки. Учебник подготовлен в соответствии с программой обучения по дисциплине ДС. 1.3 "Оценка нематериальных активов и интеллектуальной собственности". Предназаначен для студентов, обучающихся...

В пособии, в соответствии с действующими в настоящее время нормативными актами, излагаются первичная документация и бухгалтерский учет нематериальных активов, основных средств, капитальных, материальных, финансовых вложений (инвестиций) и других внеоборотных активов, размещенных в 1 разделе актива бухгалтерского баланса, а также методика аудиторских проверок. В каждой главе рассматриваются примеры и приводится практикум, решение которого позволяет закрепить теоретический материал. Для студентов высших и средних учебных заведений, изучающих бухгалтерский учет и аудит, а также для подготовки к экзамену на получение квалификационного аттестата профессионального бухгалтера, аудитора и финансового менеджера.

Методика выявление и оценки "скрытых" и "мнимых" активов и обязательств. Применяется для оценки рыночной стоимости организации(бизнеса) Книга представляет собой дополненное и переработанное издание двух ранее опубликованных автором исследований: Методика выявления и оценки "скрытых" активов и Методика выявления и оценки "мнимых" активов. Рассмотрены вопросы совершенствования методик и приемов рыночной оценки стоимости функционирующего бизнеса с использованием данных бухгалтерского, налогового и управленческого учета, а также вопросы совершенствования методик и приемов выявления и оценки активов и обязательств, которые либо отражены в бухгалтерском учете, но фактически отсутствуют, либо отсутствуют в учете, но фактически имеются в наличии. Методика будет интересна практикующим оценщикам, а также преподавателям, аспирантам и студентам экономических специальностей: бухгалтерский учет, предпринимательская деятельность, финансы и кредит, оценка бизнеса.

Вашему вниманию предлагается перевод второго издания "Пособия по оценке бизнеса" ("Handbook of Business Valuation"). К настоящему времени его англоязычное издание пользуется безусловным авторитетом среди профессионалов оценочного бизнеса. Авторами книги являются признанные авторитеты в оценке бизнеса. В издании представлен практический опыт специалистов США в сфере оценки малого бизнеса различных направлений. Целевая аудитория настоящего издания - практикующие оценщики бизнеса и топ менеджеры компаний. Интересна книга будет студентам экономических специальностей и читателям, интересующимся современными публикациями об оценке бизнеса. Цель преследуемая издателями настоящей книги - расширить представление читателя о практических методах оценки бизнеса.

8.3. Стандарты стоимости

Произошедшее в системе финансовых ресурсов предприятия их движение, в виде процессов формирования и использования, обусловили возникновение стоимостных потоков уже между элементами системы финансовых ресурсов предприятий национальной экономики и выступили, причиной саккумулированной предприятием величины стоимости. Оценка стоимости предприятия выступает заключительным этапом измерения эффективности его стоимостных отношений.

Именно концепция стоимости бизнеса на сегодня рассматривается как одна из наиболее ключевых в рамках науки об управлении, поскольку речь идет, прежде всего, об оценке правильности любых управленческих решений с точки зрения роста стоимости компании. Оценка стоимости предприятия отвечает на вопрос о том сколько стоит или может стоить предприятие. При этом, все заинтересованные лица могут иметь разные причины оценки стоимости предприятия с позиции соблюдения собственных интересов, поиска компромисса между доходом и риском. Случаи применения оценки весьма многообразны и затрагивают временной, пространственный, организационный, управленческий аспекты существования системы. Например:

Оценка стоимости компании (закрытой, открытой);

Установление приемлимой цены (с точки зрения продавец/покупателя) сделки по продажи бизнеса (доли в нем);

Прогнозная оценка гипотетической стоимости бизнеса (начиная от бизнес-линий до имущественных комплексов) в перспективе;

Оценка стоимости предприятия с точки зрения реализуемых мероприятий по его реструктуризации;

Оценка стоимости новых организационных образований (дочерних предприятий) имеющих место после реструктуризации комплекса;

Оценка эффективности финансового управления, его форм, методов, инструментария;

Оценка эффективности финансовых взаимоотношений (и их отдельных элементов в отношении, в т.ч., различных предметов сделки (дебиторская задолженности, реализация ценных бумаг, продажа имущества и т.д.)) предприятия на рынке, и др.

Оценка бизнеса, чаще всего, имеет своим предметом стоимость отдельных бизнес-линий или стоимость всего предприятия (фирмы). Бизнес-линию определяют как совокупность прав собственности, долгосрочных конкурентных преимуществ и соответствующего имущества (технологий, контрактов на организацию работ), которые обеспечивают получение доходов. Близкими понятиями выступают: продуктовая линия, инвестиционный проект, долгосрочные ключевые контракты обуславливающие получение доходов или экономию расходов (например, по долгосрочной аренде оборудования, закупке, размещению произведенного продукта). Таким образом, узкая трактовка бизнес-линии предполагает собой реализацию имущественного интереса обуславливающего в результате увеличение стоимости предприятия (Здесь можно вспомнить косвенные формы стоимостных отношений, формы реструктуризации предприятия).

Оценка бизнес-линий может проводится в случаях когда необходимо:

Оценить имеющуюся бизнес-линию (основную, единственную) с целью установления на этой основе стоимости данного специализированного предприятия;

Оценить стоимость реализуемого инвестиционного проекта (на любых его стадиях) с целью его продажи, либо выбора наилучшего из имеющихся альтернативных;

Оценить стоимость уставного капитала необходимого для осуществления инвестиционного проекта;

Оценить сделку с использованием той или иной формы финансовых ресурсов обеспечивающей в итоге наибольший стоимостной рост системы;

Оценить всю совокупность бизнес-линий предприятия (а также других обладаемых предприятием активов включая его торговую марку и репутацию на ранке) с целью установления результирующей стоимости данного комплекса.

Вполне очевидно, что проводимая оценка касается установления стоимости определяющего, для данного субъекта хозяйствования на этот момент времени, предмета сделки, ибо результатом этого выступает конечная величина всего стоимостного образования.

Оценка всего предприятия может осуществлять также и на основе оценки его имущества, а не по бизнес-линиям (как рассмотрено выше). Необходимость этой оценки обусловлена тем, что рынок не в состоянии этого сделать, и здесь возможны случаи:

Необходимо оценить стоимость "закрытого" предприятия, чьи ценные бумаги не могут обращаться на фондовом рынке;

Необходимо оценить предприятие, чьи акции не допущены до листинга фондовой биржи как не удовлетворяющие установленным критериям;

Необходимо оценить предприятие чьи акции обращаются на фондовой бирже, но считается, что они оценены необъективно (например, в силу тех или иных причин недооцениваются инвесторами);

Уровень развития и тенденции фондового рынка в стране не позволяет доверять сложившимся ценам на акции.

Оценка предприятия основывается на оценке ее активов. Следует, однако, иметь ввиду, что если имеющиеся данные по аналогичным сделкам позволяют достаточно объективно подойти к оценке материальных составляющих активов (по сложившимся рыночным ценам), то в отношении нематериальных активов (патенты и т.д.) это затруднительно.

Не следует думать, что названные подходы исключают применение друг друга - возможны ситуации когда оценка бизнес-линии предполагает имущественный подход, а оценка всего предприятия - установление стоимости бизнес линии в его составе.

Оценка предприятия (фирмы) может проводится в случаях, когда необходимо:

Определить соответствие цены котирующихся на рынке акций их реальной стоимости;

Обосновать цену предприятия при его купле/продаже;

Определить цену закрытой компании для установления стоимости ее акций;

Показать стоимость предприятия потенциальным инвесторам.

Изначальными ориентирами при определении стоимости предприятия служат: 1) предприятие оценивается как функционирующее; 2) предприятие оценивается с точки зрения его ликвидации (ликвидационная стоимость). При этом основными подходами выступают: а) доходный; б) рыночный; в) затратный. Факт того, что оценка может проводиться с использованием различных подходов и предположений относительно развития ситуации обуславливает и различное ее стоимостное значение. При проведении оценки возможно применение следующих трактовок стоимости:

Рыночная стоимость устанавливается в случае, когда заинтересованные в сделке стороны обладают всей полнотой информации;

Инвестиционная стоимость - подразумевает стоимость предприятия для конкретного инвестора;

Экономическая стоимость - рассматривается как стоимость продолжающегося бизнеса;

Текущая стоимость - предполагает определение денежного потока дисконтированного по определенной ставке;

Фундаментальная стоимость рассматривается как внутренне присущая данному виду активов вне зависимости от характеристик конкретного инвестора;

Ликвидационная стоимость предполагает стоимость предприятия определенную с учетом необходимых при ликвидации расходов.

Если предприятие оценивается с точки зрения действующего, то применяются доходный или рыночный подходы.

При доходном подходе стоимость предприятия устанавливается исходя из его возможных доходных потоков, которые обеспечиваются этим бизнесом. В этом случае, имущество предприятия обеспечивающее его функционирование не учитывается, т.к. в противном случае (при продаже имущества) доходы от бизнеса станут невозможными.

Рыночный подход предполагает, что при оценке предприятия учитывается стоимость предприятия-аналога сделка по продаже которого имела место в прошлом. Найти такое предприятие бывает затруднительно, ибо речь идет о тождественных отраслях функционирования, размерах и др. ключевых параметрах бизнеса.

Стоимость ликвидационного предприятия оценивается в рамках затратного подхода, который предполагает оценку рыночной стоимости активов предприятия оставшихся после вычета задолженности. Безусловно, такой подход предполагает оценку активов не с точки зрения суммы их рыночных стоимостей, но с учетом их оперативной продажи, а значит продажи с дисконтом от рыночной стоимости. Как правило, ликвидационная стоимость оказывается ниже той, которая устанавливается для действующего предприятия (часть активов вообще не будет реализована в интересующее время, а часть будет реализована по заниженным ценам и др.)

При оценке бизнеса общепринятыми стандартами стоимости выступают: обоснованной рыночной стоимости; обоснованной стоимости; инвестиционной стоимости; фундаментальной (внутренней) стоимости.

Применение стандарта обоснованной рыночной стоимости предполагает, что оценка предприятия производится на основе всей необходимой информации, доступ к которой не ограничен ни для продавца ни для покупателя. Основой этого, в некотором смысле выступает идеальная модель рынка, оперативность совершения сделок, информативность всех заинтересованных сторон, минимальная величина трансакций по совершаемым сделкам. Несмотря на серьезные названные требования в некоторых странах практика подобного подхода уже имеет место. Так например, в некоторых англосаксонских странах в целях объективности налогообложения используется практика оценки доли участия предприятия в закрытых дочерних компаниях. Предприятия налогоплательшики здесь, чтобы избежать проблем с налоговыми органами вынуждены привлекать к оценке авторитетные аудиторские фирмы. Основным подходом к оценке при этом выступает рыночный.

Стандарт обоснованной стоимости предполагает равную доступность информации, как для покупателя, так и для продавца. Требованиями этого подхода является отсутствие ассиметричности информации, т.е. предполагается, что релевантной информацией в одинаковом качестве располагают все нуждающиеся в ней. Известны ситуации, когда мелкие держатели акций опротестовывают через суд сделки по продажи акций. Причина этого - ассиметричность располагаемой информации, т.е. крупные держатели обладая необходимой информацией о реальной стоимости акций преднамеренно скрывают ее от мелких акционеров с целью выгоды от приобретения данных ценных бумаг.

Стандарт инвестиционной стоимости предполагает основным фактором возможность конкретного инвестора извлечь большую прибыль чем та, которую оценивает продавец, т.е. используемая здесь информация специфична для продавца, покупателя в каждом конкретном случае. Этот стандарт обуславливает информированность участников сделки о перспективах развития предприятия. Сделка произойдет если инвестор оценивает перспективы предмета сделки выше, чем продавец. Отметим, что помимо разности подходов (продавца и инвестора) к оценке данного предприятия значение могут иметь возможности конкретного инвестора извлечь, в конечном счете, больше прибыли от предмета инвестиций. Например, посредством использования собственной деловой репутации, имеющихся возможностей (по предоставлению оборудования, размещению контрактов, налаживанию деловых связей, по развитию данного бизнеса). Очевидно, что инвестиционная стоимость с точки зрения различных инвесторов будет отличаться по причине видения иных перспектив развития и инвестиционной отдачи от данного бизнеса.

Стандарт внутренней стоимости предполагает оценку независимым сторонним оценщиком на основе его опыта и информированности. Предполагается, что результирующая оценка строится на основе использования вседоступных методов оценки, с учетом опыта работы аналитика в оцениваемом бизнесе, с применением независимой и полной информации о предмете оценки. Таким образом, оценщик выбирает из нескольких вариантов оценки, по его мнению, наиболее объективный и достоверный, в наибольшей степени соответствующий реальному положению дел.

О зависимости стандарта оценки от доступности используемой информации дает представление таблица.

Стандарты стоимости и используемая информация

Помимо названных и общепринятых стандартов оценки используются также национальные стандарты, адаптированные к той или иной стране.

| Предыдущая |

Общепринятые стандарты стоимости в оценке бизнеса представляют собой совокупность требований к оценке. В мировой практике существуют четыре основных стандарта оценки бизнеса:

■ обоснованная рыночная стоимость;

■ обоснованная стоимость;

■ инвестиционная стоимость;

■ внутренняя (фундаментальная) стоимость.

Основные отличия указанных стандартов сводятся к следующему.

Стандарт обоснованной рыночной стоимости предполагает, что оценка бизнеса или инвестиционного проекта производится на основе информации (об имуществе, о текущей и прогнозной конъюнктуре на рынке сбыта и покупных ресурсов), которая равно доступна для любого потенциального покупателя и продавца бизнеса, для любого инвестора, деловые возможности которого в области финансирования проекта также считаются равными и неограниченными. Стандарт обоснованной рыночной стоимости считается слишком теоретизированным, но тем не менее применяется в мировой практике (преимущественно в англосаксонских странах) для определения налогооблагаемой базы по налогу на имущество в части финансовых активов предприятий, которые имеют на своем балансе акции закрытых дочерних компаний.

Стандарт обоснованной стоимости предполагает оценку бизнеса на основе равнодоступной информации для конкретных покупателей и продавцов бизнеса. Предоставляемая информация должна быть нейтральной, деловые возможности участников бизнеса - одинаковыми. Стандарт обоснованной стоимости наиболее применим в западной практике тогда, когда акционеры меньшинства опротестовывают через суд сделки по скупке у них акций более крупными акционерами тех же предприятий на основании предъявления недостоверной информации об истинных рыночных перспективах предприятия и подлинной рыночной стоимости его имущества. Данная ситуация характерна и для России, когда более крупные акционеры и менеджеры приватизированных предприятий на основе информационной асимметрии скупают мелкие пакеты акций у работников приватизированных предприятий.

Стандарт инвестиционной стоимости предполагает оценку бизнеса или инвестиционного проекта только на основе информированности об имуществе, рыночных перспективах предприятия на рынках сбыта, покупных ресурсов, о деловых возможностях (наличие ресурсов для развития бизнеса, деловая фантазия и творческие возможности) его конкретного инвестора. При этом оценка одного и того же проекта будет различной для разных потенциальных инвесторов. В соответствии с данным стандартом инвестиционная стоимость предприятия, с точки зрения внешнего инвестора-покупателя, является внешней стоимостью, а с позиции действующих менеджеров - балансовой.

Стандарт внутренней (фундаментальной) стоимости требует, чтобы оценка бизнеса или инвестиционного проекта проводилась сторонним независимым оценщиком на основе его собственной информированности и представлений о деловых возможностях инвестора. Это означает, что независимый аналитик или оценщик, чтобы соблюсти стандарт внутренней (фундаментальной) стоимости, должен иметь собственный опыт работы в отрасли рассматриваемого предприятия и собственную независимую информацию о ней. Стандарт внутренней (фундаментальной) стоимости предполагает также, что анализируемое предприятие должно быть оценено всеми существующими методами оценки бизнеса для получения итоговой оценки.

В мировой практике считается, что наиболее объективная оценка бизнеса соответствует стандарту обоснованной рыночной стоимости, так как она не зависит от мнения того инвестора, который будет реализовывать проект.

В наибольшей степени влияние стандартов учитывается при определении ставки дисконта для прогнозирования денежных потоков, а также прибылей и убытков по проекту. Это связано с тем, что для разных субъектов оценки коммерческая и финансовая информация об уровне и колеблемости дохода инвестиций в рассматриваемой отрасли не всегда доступна. Если при оценке используется общедоступная информация, то она соответствует стандарту обоснованной рыночной стоимости, если она носит конфиденциальный характер, то оценка проводится в соответствии со стандартом инвестиционной стоимости.

Оценку бизнеса осуществляют с помощью трех подходов: доходного, сравнительного и затратного. Каждый подход позволяет подчеркнуть особые характеристики объекта.

При доходном подходе во главу угла ставится доход как основной фактор, определяющий величину стоимости объекта. Чем больше доход, приносимый объектом оценки, тем больше величина его рыночной стоимости при прочих равных условиях. Здесь имеют значение продолжительность периода получения возможного дохода, степень и вид рисков, сопровождающих данный процесс. Доходный подход -- это исчисление текущей стоимости будущих доходов, которые возникнут в результате использования собственности и возможной дальнейшей ее продажи. В данном случае применяется принцип ожидания.

Доходный подход, как правило, является наиболее подходящей процедурой для оценки бизнеса, однако целесообразно бывает использовать также сравнительный и затратный подходы. В некоторых случаях затратный и сравнительный подходы могут быть более точными или более эффективными. Во многих случаях каждый из трех подходов может быть использован для проверки оценки стоимости, полученной при других подходах.

На рисунке 1 представлены к рассмотрению основные методы оценки доходного подхода.

Рисунок 1 - Методы доходного подхода

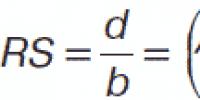

Согласно методу капитализации доходов рыночная стоимость бизнеса определяется по формуле:

где D - чистый доход бизнеса за год

R - ставка капитализации

Метод дисконтирования денежных потоков основан на прогнозировании этих потоков от данного бизнеса, которые затем дисконтируются по ставке дисконта, соответствующей требуемой инвестором ставке дохода.

Метод рынка капитала основан на использовании рыночных цен акций аналогичных компаний. Инвестор, действуя по принципу замещения, может инвестировать либо в эти компании, либо в оцениваемую компанию. Поэтому данные о компании, чьи акции находятся в свободной продаже, при соответствующих корректировках должны послужить ориентиром для расчета цены компании. Данный метод используется для оценки миноритарных (неконтрольных) пакетов акций .

Сравнительный подход особенно эффективен, когда существует активный рынок сопоставимых объектов собственности. Точность оценки зависит от качества собранных данных, так как, применяя данный подход, оценщик должен собрать достоверную информацию о недавних продажах сопоставимых объектов. Эти данные включают: экономические характеристики, время продажи, местоположение, условия продажи и условия финансирования. Действенность такого подхода снижается, если: сделок было мало; момент их совершения и момент оценки разделяет продолжительный период времени; рынок находится в аномальном состоянии, потому что быстрые изменения на рынке приводят к искажению показателей. Сравнительный подход основан на применении принципа замещения. Для сравнения выбираются конкурирующие с оцениваемым бизнесом объекты. Обычно между ними существуют различия, поэтому необходимо провести соответствующую корректировку данных. В основу приведения поправок положен принцип вклада.

Затратный подход наиболее применим для оценки предприятий, имеющих разнородные активы, в том числе финансовые, а также когда бизнес не приносит устойчивый доход. Методы затратного подхода целесообразно использовать и при оценке специальных видов бизнеса (гостиниц, мотелей и т.п.), страховании. Собираемая информация включает данные об оцениваемых активах (цены на землю, строительные спецификации и др.), данные об уровне зарплаты, стоимости материалов, расходах на оборудование, о прибыли и накладных расходах строителей на местном рынке и т.д. Необходимая информация зависит от специфики оцениваемого объекта. Затратный подход сложно применять при оценке уникальных объектов, обладающих исторической ценностью, эстетическими характеристиками, или устаревших объектов.

Затратный подход основан на принципах: замещения, наилучшего и наиболее эффективного использования, сбалансированности, экономической величины, экономического разделения.

На рисунке 2 представлены к рассмотрению основные методы оценки затратного подхода .

Рисунок 2 - Методы оценки затратного подхода

стоимость бизнес экономический финансовый

Три подхода связаны между собой. Каждый из них предполагает использование различных видов информации, получаемой на рынке. Например, базовыми для затратного подхода являются данные о текущих рыночных ценах на материалы, рабочую силу и др.; для доходного подхода-- ставки дисконтирования и коэффициентов капитализации, которые также рассчитываются по данным рынка.

На основе выборе подхода, перед оценщиком открываются различные перспективы. Хотя эти подходы основываются на данных, собранных на одном и том же рынке, каждый из них связан с различным аспектом рынка. На совершенном рынке все подходы должны привести к одной и той же величине стоимости. Однако большинство рынков несовершенно, предложение и спрос не находятся в равновесии. Потенциальные пользователи могут быть неправильно информированы, производство может быть неэффективным. По этим, а также и по другим причинам при данных подходах могут быть получены различные показатели стоимости.

При методе сделок анализируются цены приобретения контрольных пакетов акций сходных компаний.

Метод отраслевых коэффициентов позволяет рассчитывать ориентировочную стоимость бизнеса по формулам, выведенным на базе отраслевой статистики.

Рыночная стоимость бизнеса определяется методом чистых активов как разность между суммами рыночных стоимостей всех активов предприятия и величинами его обязательств.

Метод ликвидационной стоимости предприятия означает расчет, этой стоимости как разности между суммарной стоимостью активов предприятия и затратами на его ликвидацию .

Основными видами стоимости являются:

1. Рыночная стоимость. Наиболее вероятная цена, по которой объект оценки может быть отчужден на открытом рынке в условиях конкуренции, когда стороны сделки действуют разумно, располагая всей необходимой информацией, а на величине цены сделки не отражаются какие-либо чрезвычайные обстоятельства.

Рыночная стоимость определяется в случаях, если:

Предполагается сделка по отчуждению объекта оценки, в том числе при определении выкупной цены, при изъятии объекта оценки при отсутствии государственных регулируемых цен, либо для государственных нужд;

При определении стоимости размещенных акций общества, приобретаемых обществом по решению общего собрания акционеров или по решению совета директоров (наблюдательного совета) общества;

Объект оценки выступает объектом залога, в том числе при ипотеке;

При внесении неденежных вкладов в уставный (складочный) капитал, при определении стоимости безвозмездно полученного имущества;

При определении стоимости ценных бумаг, которые либо не обращаются на торгах организаторов торговли на рынке ценных бумаг, либо обращаются на торгах организаторов торговли на рынке ценных бумаг менее, чем шесть месяцев;

При принятии решения о начальной цене продажи имущества в рамках процедур банкротства.

2. Инвестиционная стоимость. Стоимость имущества для конкретного инвестора или класса инвесторов при установленных инвестиционных целях. Это субъективное понятие соотносит конкретный объект имущества с конкретным инвестором, с группой инвесторов или организацией, имеющим определенные цели и/или критерии в отношении инвестирования. Инвестиционная стоимость объекта оценки может быть выше или ниже рыночной стоимости этого объекта оценки.

Инвестиционная стоимость определяется в случаях:

Если предполагается совершение сделки с объектом оценки в условиях наличия единственного контрагента;

Если объект оценки рассматривается в качестве вклада в инвестиционный проект;

При обосновании или анализе инвестиционных проектов;

При осуществлении мероприятий по реорганизации предприятия.

3. Ликвидационная стоимость. Наиболее вероятная цена, по которой объект оценки может быть отчужден за срок, недостаточный для привлечения достаточного числа потенциальных покупателей, либо в условиях, когда продавец вынужден совершить сделку по отчуждению имущества.

Ликвидационная стоимость определяется при продаже на открытом аукционе имущества обанкротившегося предприятия, аресте имущества в результате судебного разбирательства, либо на таможне. Ликвидационная стоимость может определяться дополнительно к рыночной стоимости при кредитовании под залог имущества.

4. Утилизационная стоимость. Наиболее вероятная цена, по которой объект оценки может быть отчужден как совокупность содержащихся в нем элементов и материалов при невозможности продолжения его использования без дополнительного ремонта и усовершенствования. Утилизационная стоимость определяется по окончании срока полезного использования объекта оценки, либо при наличии существенных повреждений, если дальнейшее использование объекта оценки по назначению невозможно.

5. Восстановительная стоимость (стоимость воспроизводства и замещения) - сумма затрат в рыночных ценах, существующих на дату проведения оценки, на создание объекта, идентичного объекту оценки, с применением идентичных материалов и технологий, или на создание объекта, аналогичного объекту оценки, с применением существующих на дату проведения оценки материалов и технологий.

Восстановительная стоимость определяется:

При расчете налоговой базы по налогу на прибыль, по налогу на имущество;

Для целей налогового учета при внесении основного средства в качестве взноса в уставный капитал;

При переоценке основных средств для целей бухгалтерского учета;

В рамках затратного подхода при оценке имущества.

Восстановительная стоимость может определяться при страховании имущества.

6. Специальная стоимость - стоимость, дополнительная по отношению к рыночной стоимости, которая может возникнуть благодаря физической, функциональной или экономической связи объекта имущества с некоторым другим объектом имущества. Специальная стоимость представляет собой дополнительную стоимость, которая может существовать в большей степени для покупателя, имеющего особый интерес, чем для рынка в целом. В частности, специальная стоимость может рассчитываться в целях определения синергетического эффекта при реорганизации предприятия .

Основными стандартами стоимости являются:

1. Стандарт обоснованной рыночной стоимости предполагает, что оценка бизнеса или инвестиционного проекта производится на основе информации (об имуществе, о текущей и прогнозной конъюнктуре на рынке сбыта и покупных ресурсов), которая равно доступна для любого потенциального покупателя и продавца бизнеса, для любого инвестора, деловые возможности которого в области финансирования проекта также считаются равными и неограниченными. Стандарт обоснованной рыночной стоимости считается слишком теоретизированным, но, тем не менее, применяется в мировой практике (преимущественно в англосаксонских странах) для определения налогооблагаемой базы по налогу на имущество в части финансовых активов предприятий, которые имеют на своем балансе акции закрытых дочерних компаний.

2. Стандарт обоснованной стоимости предполагает оценку бизнеса на основе равнодоступной информации для конкретных покупателей и продавцов бизнеса. Предоставляемая информация должна быть нейтральной, деловые возможности участников бизнеса - одинаковыми. Стандарт обоснованной стоимости наиболее применим в западной практике тогда, когда акционеры меньшинства опротестовывают через суд сделки по скупке у них акций более крупными акционерами тех же предприятий на основании предъявления недостоверной информации об истинных рыночных перспективах предприятия и подлинной рыночной стоимости его имущества. Данная ситуация характерна и для России, когда более крупные акционеры и менеджеры приватизированных предприятий на основе информационной асимметрии скупают мелкие пакеты акций у работников приватизированных предприятий.

3. Стандарт инвестиционной стоимости предполагает оценку бизнеса или инвестиционного проекта только на основе информированности об имуществе, рыночных перспективах предприятия на рынках сбыта, покупных ресурсов, о деловых возможностях (наличие ресурсов для развития бизнеса, деловая фантазия и творческие возможности) его конкретного инвестора. При этом оценка одного и того же проекта будет различной для разных потенциальных инвесторов. В соответствии с данным стандартом инвестиционная стоимость предприятия, с точки зрения внешнего инвестора-покупателя, является внешней стоимостью, а с позиции действующих менеджеров - балансовой.

4. Стандарт внутренней (фундаментальной) стоимости требует, чтобы оценка бизнеса или инвестиционного проекта проводилась сторонним независимым оценщиком на основе его собственной информированности и представлений о деловых возможностях инвестора. Это означает, что независимый аналитик или оценщик, чтобы соблюсти стандарт внутренней (фундаментальной) стоимости, должен иметь собственный опыт работы в отрасли рассматриваемого предприятия и собственную независимую информацию о ней. Стандарт внутренней (фундаментальной) стоимости предполагает также, что анализируемое предприятие должно быть оценено всеми существующими методами оценки бизнеса для получения итоговой оценки.

В заключении отметим, что в мировой практике считается, что наиболее объективная оценка бизнеса соответствует стандарту обоснованной рыночной стоимости, так как она не зависит от мнения того инвестора, который будет реализовывать проект.

В наибольшей степени влияние стандартов учитывается при определении ставки дисконта для прогнозирования денежных потоков, а также прибылей и убытков по проекту. Это связано с тем, что для разных субъектов оценки коммерческая и финансовая информация об уровне и колеблемости дохода инвестиций в рассматриваемой отрасли не всегда доступна. Если при оценке используется общедоступная информация, то она соответствует стандарту обоснованной рыночной стоимости, если она носит конфиденциальный характер, то оценка проводится в соответствии со стандартом инвестиционной стоимости .

15. МЕТОДЫ (ПОДХОДЫ) ОЦЕНКИ СТОИМОСТИ ФИРМЫ (БИЗНЕСА)

15.1 Оценка бизнеса: предмет, цели, практические ситуации, стандарты

Предмет оценки

Оценка бизнеса является функцией (деятельностью), которую в разных ситуациях часто приходится осуществлять в рыночной экономике. Ею необходимо заниматься и при оценке подлежащего продаже предприятия-банкрота, и при определении того, на какую сумму нормально работающее открытое акционерное общество имеет право выпустить новые акции (на сумму, превышающую балансовую стоимость собственного капитала предприятия), и при исчислении цены, по которой любое (открытое либо закрытое) акционерное общество должно выкупать акции. У выходящих из него акционеров (в том числе учредителей). Это может относиться / также к обществам и к товариществам с ограниченной ответственностью, если соответствующее предусмотрено их уставом.

В подобном наиболее широком смысле предмет оценки бизнеса понимается двояко.

Первое его понимание сводится к традиционному сейчас в нашей стране (но не исторически – см. ниже вставку) пониманию оценки бизнеса как оценки фирмы в качестве юридического лица. Для этого понимания также – по традиции экономики, где бизнесом занимались только юридические лица, имеющие на балансе определенное имущество, – характерно отождествление оценки бизнеса фирм с оценкой имущества этих фирм.

Второе – более распространенное в мире – понимание оценки бизнеса заключается в том, чтобы выяснить, сколько стоят не фирмы, зарабатывающие те или иные доходы, а права собственности, технологии, конкурентные преимущества и активы, материальные и нематериальные (последние не обязательно отражают соответствующие технологии и преимущества), которые дают возможность зарабатывать данные доходы. Причем эти права, технологии и активы могут принадлежать не юридическим, а физическим лицам. Это не лишает их привлекательности в качестве объектов купли-продажи на рынке. Следовательно, актуальной остается проблема их оценки.

Таким образом, существуют два предмета оценки бизнеса:

- оценка фирм, которая может основываться (но не обязательно) на оценке их имущества;

- оценка "бизнес-линий" (старый русский термин для них - дело; в немецком языке - Geschaeft ) как совокупности прав собственности, технологий и активов, обеспечивающих ожидаемые с некоторой вероятностью будущие доходы.

Оценка бизнес-линий

Более развернуто, чем это уже было сделано, бизнес-линию в широком смысле можно определить как совокупность прав собственности, достаточно долгосрочных привилегий и конкурентных преимуществ, специального (по своему возможному применению) и универсального имущества, технологий, а также контрактов (по закупке покупных ресурсов, аренде имущества, найму работников и сбыту продукции), которые обеспечивают возможность получать определенные доходы (поток доходов или серию денежных потоков – cash - stream или stream of cash - flows ).

В таком широком смысле бизнес-линию еще называют продуктовой линией. В инвестиционном анализе бизнес-линию именуют также инвестиционным проектом, который может находиться на разных стадиях своего жизненного цикла (в начале процесса инвестиций в компоненты бизнес-линии, в середине его, по завершении инвестиционного процесса и в течение периода получения отдачи с ранее сделанных инвестиций).

В узком смысле о бизнес-линии говорят также просто как о совокупности контрактов (особенно долгосрочных), включая лицензии на вид деятельности и на технологии, которые являются ключевыми (составляющими так называемые закупочные и сбытовые линии бизнеса) для обусловленного ими потока доходов.

Соответственно бизнес-линии могут служить предметами оценки в качестве:

Продуктовых линий либо инвестиционных проектов (бизнес-линии в широком смысле слова);

Совокупности контрактов, обеспечивающих закупочные и сбытовые линии бизнеса (бизнес-линии в узком смысле слова).

Цели оценки бизнес-линий

Оценка бизнес-линий в хозяйственной практике способна иметь пять основных целей:

1) оценить все бизнес-линии фирмы для того, чтобы суммой их стоимости (плюс рыночная стоимость указанных выше нефункционирующих активов) охарактеризовать подлинную рыночную стоимость данной фирмы как действующего предприятия;

2) определить ориентировочную обоснованную максимальную (способную служить в соответствующих торгах для продавца стартовой) цену, по которой держателю составляющих бизнес-линию контрактов можно продать третьим лицам свою контрактную позицию (права по контракту) в виде контрактной цессии (если она не запрещена в самом контракте, то, согласно Гражданскому кодексу любой страны с рыночной экономикой, в том числе и РФ, это возможно и без согласования с контрагентом по контракту);

3) оценить целиком однопродуктовое предприятие (фирму), цена которого совпадает (без учета нефункционирующих активов) с оценкой его единственной бизнес-линии;

4) оценить рыночную ценность инвестиционного проекта, совпадающего с рассматриваемой бизнес-линией (что, в свою очередь, может быть использовано в целях отбора инвестиционных проектов для финансирования);

5) установить ориентировочную обоснованную рыночную стоимость уставного (собственного) капитала предприятия, учрежденного для реализации планируемого инвестиционного проекта и имеющего для этого решающие конкурентные преимущества, но еще не приступившего к реализации оцениваемого проекта.

Оценка фирм (предприятий)

Фирма (предприятие) как предмет особой оценки имеет смысл тогда, когда рынок объективно ее (его) оценить не в состоянии. Это происходит в следующих ситуациях:

Оцениваемая фирма является закрытой, т. е. по определению не подвергается оценке на фондовом рынке (речь идет о закрытых акционерных обществах, обществах с ограниченной ответственностью и товариществах);

Оцениваемая фирма является формально открытой, однако не находится в листинге фондовых бирж потому, что не отвечает их требованиям (по размеру, открытости финансовой отчетности и пр.); в то же время на внебиржевом рынке ее постоянная котировка не осуществляется;

Оцениваемое предприятие представляет собой открытое акционерное общество, котируемое на солидной фондовой бирже, но его акции являются недостаточно ликвидными (по ним мало и редко осуществляются сделки) – так что, казалось бы, реально наблюдаемой рыночной стоимости этих акций нельзя доверять;

Весь фондовый рынок в стране недостаточно ликвиден либо очень сильно зависит от краткосрочных внеэкономических факторов, результат чего тождествен предыдущему случаю.

Цели оценки фирмы (предприятия)

Наиболее часто в мировой практике оценка фирм (предприятий) производится в следующих целях:

1) проверить, насколько объективны (независимы от случайных и временно действующих факторов) текущая рыночная котировка акций той или иной открытой компании с достаточно ликвидными акциями, а также текущий наблюдаемый на рынке тренд в изменении этой котировки: мелким и портфельным инвесторам это позволяет определиться в ожидаемом продолжении или изменении данного тренда, стратегическим же инвесторам – принять более обоснованное решение о приобретении или продаже контрольных пакетов такой компании, не опираясь только на данные фондового рынка;

2) следить за рыночной стоимостью закрытых компаний и предприятий с недостаточно ликвидными акциями, по которым иной способ получить сколь либо надежную информацию об их рыночной стоимости в принципе недоступен;

3) подготавливать предложения по цене купли-продажи закрытых компаний или предприятий с недостаточно ликвидными акциями;

4) использовать аудит компаний всех типов для предоставления их владельцам (по открытым компаниям – всем участникам рынка) полной информации об истинном финансовом положении и перспективах предприятия.

Заметим, однако, что все же главным применением оценки бизнеса (фирмы) является простая практическая ситуация, когда в интересах подготовки обычной сделки по купле-продаже того или иного пакета акций (доли) любого предприятия оказывается необходимым "прикинуть", какая же цена за него (отталкиваясь от оценки предприятия в целом – ста процентов его акций) может считаться разумной или максимально приемлемой.

В современных условиях появляются и иные, не отраженные выше, практические применения оценки бизнеса. К числу важнейших из них можно отнести следующие.

1) Если имущественным обеспечением (залогом) по кредиту служит пакет акций, например, дочернего заемщику предприятия, а оно является закрытым (акции не обращаются на фондовом рынке и невозможно опереться на их рыночную цену), то для того, чтобы соотнести величину кредита со стоимостью такого имущественного обеспечения, придется прибегать к услугам независимого лицензированного оценщика бизнеса и получать от него оценку стоимости упомянутого пакета акций. В свою очередь, для этого надо будет сначала оценивать все дочернее предприятие. Причем это можно будет сделать разными методами, потому что заемщик имеет доступ к внутренней информации своего дочернего предприятия и способен предоставить этот доступ оценщику.

То же касается акций в любых других предприятиях, если заемщик обладает достаточно крупным их пакетом и представлен в их менеджменте.

Таблица 15.1 – Предметы, цели и специальные применения оценки бизнеса

|

Предметы оценки бизнеса |

Цели оценки бизнеса |

Специальные применения оценки бизнеса |

|

Оценка бизнес-линий |

Оценка фирмы по сумме стоимостей ее бизнес-линий (плюс нефункционирующие активы) Оценка стоимости цессии по контрактам, составляющим бизнес-линию |

Определение цены выкупа компанией акций (паев) у выходящих из нее акционеров (пайщиков) Обоснование правомочности эмиссии новых акций |

|

Оценка рыночной стоимости однопродуктового предприятия Определение рыночной ценности инвестиционного проекта Оценка рыночной стоимости уставного капитала вновь учрежденного для реализации инвестиционного проекта предприятия |

Определение продажной цены предприятий-банкротов Оценка обоснованной продажной цены для приватизируемых предприятий (или принадлежащих государству пакетов их акций) Прогнозирование продажной цены санируемых предприятий |

|

|

Оценка фирм |

Оценка надежности трендов в изменении рыночных котировок открытых компаний |

|

|

Мониторинг оценочной стоимости закрытых компаний |

||

|

Проработка продажной цены закрытых компаний (а также компаний с недостаточно ликвидными акциями) |

||

|

Использование для представления полной и истинной картины финансового состояния аудируемых фирм |

2) В процессе реструктуризации крупных компаний и, в частности, их реорганизации нередко возникают ситуации, когда надо производить обмен акций одних предприятий на акции других – например, при обмене акций миноритарных акционеров дочерних предприятий на акции холдинговой или центральной компании, при переходе на единую акцию, консолидации бизнеса и т. д. Как правило, в этих случаях речь идет о необращающихся на фондовом рынке акциях, по которым отсутствует наблюдаемая цена. Следовательно, для того чтобы обосновать используемые обменные соотношения (и тем самым избежать впоследствии возможных судебных исков акционеров меньшинства), необходимо предварительно оценивать предприятия, чьи акции обмениваются.

Та же проблема возникает и так же решается при подготовке слияний компаний с обменом акциями между совладельцами этих компаний либо между самими компаниями.

3) К оценке бизнеса прибегают при оценке имущественного взноса в уставные капиталы вновь создаваемых фирм, если вносится имущество в виде пакетов акций, которые тогда и подлежат оценке.

4) Наконец, оценка предприятий может оказаться полезной и применительно к тем открытым компаниям, чьи акции обращаются на фондовом рынке и даже являются высоколиквидными (типа "голубых фишек"). Заказчик оценки может стремиться получить оценку так называемой объективной стоимости предприятия и его акций – для того, чтобы увидеть, насколько они недооценены либо переоценены на данный момент на рынке (ведь только цена на рынке, где достигнуто равновесие между спросом и предложением, способна отражать истинную стоимость; кроме того, текущей рыночной цене акций можно доверять, лишь если соответствующая компания является достаточно информационно прозрачной – иначе любой необоснованный слух о ней или о ее владельцах может резко исказить цену). Это поможет правильно прогнозировать будущие изменения рыночной цены акций, принимать решения о том, когда эти акции выгоднее продавать или покупать. Рыночная цена акций также может быть временно завышена или занижена в зависимости от состояния всего фондового рынка.

Определения стоимости и подходы к оценке

Оценка предприятия изначально зависит от того, в расчете на какой "сценарий" его развития, т. е. на какой вариант решения по поводу его дальнейшей судьбы, делается такая оценка.

Поэтому грамотный подход к бизнесу однозначно требует, чтобы любая его оценка делалась в расчете на изначально указываемые определения стоимости предприятия, которых в принципе может быть два (с учетом промежуточных решений):

1) Оценка предприятия как действующего ( on - going - concern ).

2) Оценка ликвидационной стоимости предприятия (в расчете на его ликвидацию, подразумевающую прекращение бизнеса) .

Если предприятие оценивается как действующее (сохраняющее рабочие места), то его естественно оценивать в рамках так называемого доходного подхода. Этот подход предполагает, что рыночная стоимость бизнеса определяется будущими доходами, которые можно получить, продолжая бизнес.

При этом на оценку рыночной стоимости предприятия не должна влиять (не должна в ней учитываться) стоимость того имущества, которое имеется на предприятии, но является необходимым для продолжения бизнеса и жизни предприятия как действующего. Ведь в случае продажи такого имущества (подобная перспектива позволила бы включить его рыночную стоимость в оценку стоимости предприятия) продолжение бизнеса, который основан на этом имуществе, было бы невозможно и исключило бы изначальное предположение об оценке предприятия как действующего.

Оценка предприятия как действующего реализуется и в рамках так называемого рыночного подхода. Он сводится к тому, что для оценки рыночной стоимости закрытой или не имеющей размещенных на фондовом рынке акций открытой компании среди открытых компаний с достаточно ликвидными акциями находят компанию-аналог (той же отрасли, того же размера, использующую ту же систему бухгалтерского учета в части методов учета товарно-материальных ценностей и методов амортизации, того же возраста и пр.), которую оценивает сам фондовый рынок, и с соответствующими корректировками переносят эту оценку на рассматриваемое предприятие.

Ликвидационная стоимость предприятия оценивается преимущественно в рамках гак называемого имущественного (затратного) подхода. Его содержание заключается в оценке рыночной стоимости свободного от долгов имущества предприятия. При этом отталкиваются от оценки рыночной стоимости всех активов (имущества) предприятия – материальных (реальных и финансовых) и нематериальных, независимо от того, как они отражены (и отражены ли вообще – в том, что касается) нематериальных активов в бухгалтерском балансе предприятия.

Это естественный подход для оценки предприятия, которое будет закрываться с распродажей его имущества по рыночной стоимости и с погашением долгов фирмы независимо от сроков их истечения. Причем наиболее строго указанный подход осуществляется тогда, когда рыночная стоимость предприятия определяется как сумма не просто рыночных стоимостей всех видов его имущества, а оценок рыночных стоимостей имущества предприятия, которые определены в расчете на срочную его продажу (ликвидационных стоимостей имущества). Последние ниже, чем просто "разумная" рыночная стоимость имущества, оцененная в расчете на неспешную продажу с основательным поиском наиболее выгодного покупателя (это касается даже недвижимости, по которой цены срочной продажи в стране не растут, а падают).

Таким образом, существуют следующие подходы к оценке предприятия, в раз ной мере соответствующие тому или иному определению стоимости бизнеса:

Доходный подход;

Рыночный подход;

Имущественный (затратный) подход.

Стандарты стоимости

Общепринятые стандарты стоимости в оценке бизнеса представляют собой совокупности требований к оценке.

Различают четыре основных стандарта оценки бизнеса:

Обоснованная рыночная стоимость;

Обоснованная стоимость;

Инвестиционная стоимость;

Внутренняя (фундаментальная) стоимость.

Все указанные стандарты предполагают, что оценка делается в расчете на так называемые свободные, не вынужденные (в том числе теми или иными административными вмешательствами), сделки по приобретению бизнеса или его долей.

В частности, покупателю не может быть предъявлено требование о возмещении капиталовложений в инвестиционные проекты предприятия, начатые ранее в интересах получения последующих значительных положительных потоков. В условиях свободной сделки покупатель предприятия (пакета его акций) готов заплатить за него (соответствующий пакет акций) по максимуму ровно столько, сколько сам он за все время эксплуатации приобретаемого бизнеса сможет получить от прибылей (денежных потоков) приобретенного предприятия.

Основные отличия указанных стандартов сводятся к следующему.

1) Стандарт обоснованной рыночной стоимости предполагает, что оценка бизнеса (инвестиционного проекта) производится на основе информации (об имуществе, о текущей и прогнозной конъюнктуре на рынке сбыта и покупных ресурсов и пр.), которая равно доступна для любого потенциального покупателя и продавца бизнеса, для любого инвестора. Деловые возможности любого потенциального инвестора (в частности, по финансированию проекта, по продажам) также считаются равными и неограниченными.

2) Стандарт обоснованной стоимости предполагает оценку бизнеса на основе равнодоступной для конкретных покупателя и продавца бизнеса указанной информации. Их деловые возможности также предполагаются одинаковыми.

3) Стандарт инвестиционной стоимости предполагает оценку бизнеса (инвестиционного проекта) только на основе информированности и деловых возможностей конкретного инвестора (следовательно, согласно этому стандарту оценка одного и того же проекта будет разной для разных потенциальных инвесторов).

4) Стандарт внутренней (фундаментальной) стоимости предполагает оценку бизнеса (проекта) сторонним независимым оценщиком на основе его собственных информированности и представлений о деловых возможностях инвестора (что не исключает предоставление оценщику по его требованию необходимой для оценки информации, которую он будет корректировать).

Стандарт обоснованной рыночной стоимости, хотя и может показаться слишком теоретизированным, уже применяется в мире (преимущественно в англо-саксонских странах) для определения налогооблагаемой базы по налогу с имущества в части финансовых активов предприятий, которые имеют на своем балансе акции закрытых дочерних компаний. При этом соответствующие законы требуют, чтобы указанной налогооблагаемой базой служила определенная специальными методами оценки бизнеса обоснованная рыночная стоимость дочерних закрытых компаний, пропорционально уменьшенная в соответствии с долей материнской фирмы в дочерней компании.

Указанное требование обусловливает то, что западные корпорации-налогоплательщики вынуждены – для того чтобы обезопасить себя от претензий налоговой инспекции – привлекать к оценке обоснованной рыночной стоимости своих дочерних закрытых компаний и контрольных пакетов в них престижные оценочные фирмы, в роли которых чаще всего выступают крупные аудиторские компании.

Стандарт обоснованной стоимости наиболее применим в западной практике тогда, когда акционеры меньшинства опротестовывают через суд сделки по скупке от них акций более крупными акционерами тех же предприятий на основании предъявления к последним претензий по поводу имевшего место несоблюдения при подготовке договорной цены купли-продажи указанного стандарта. Претензия состоит в том, что акционеры большинства в таких случаях зачастую не предоставляют контрагенту по сделке (акционеру меньшинства) той информации об истинных рыночных перспективах предприятия и подлинной рыночной стоимости его имущества, из которой исходят сами при определении максимально допустимых цен на акции фирмы. Доказанная подобная информационная асимметрия может привести к аннулированию рассматриваемой сделки.

Очевидно, что данная ситуация имеет прямые аналогии и в отечественной практике, когда более крупные акционеры и менеджеры приватизированных предприятий на основе сходной информационной асимметрии (зачастую усиливая ее распространением ложной информации о заниженных перспективах фирмы) скупали мелкие пакеты акций у работников приватизированных предприятий, которым к тому же задерживалась выплата заработной платы.

Стандарт, инвестиционной стоимости предполагает, что оценка бизнеса осуществляется исходя из информированности об имуществе и рыночных перспективах (на рынках сбыта и рынках покупных ресурсов) предприятия конкретного его инвестора (покупателя или продавца). Играют роль и деловые возможности конкретного инвестора – имеющиеся у него за рамками сделки по купле-продаже предприятия (увеличивающие его стоимость "в глазах" такого инвестора) активы, которые могут быть использованы для развития бизнеса вместо выделения специального финансирования на цели их приобретения или создания собственными силами. Важны и творческие возможности (деловая фантазия) инвестора и пр.

Точно так же, как электрический ток пойдет между полюсами тогда, когда между ними возникнет разность потенциалов, так и сделка по купле-продаже предприятия (пакета его акций) произойдет в условиях, когда инвестиционная стоимость одного и того же предприятия с точки зрения продавца ниже, чем его инвестиционная стоимость с точки зрения покупателя.

Инвестиционная стоимость предприятия с точки зрения внешнего инвестора-покупателя называется внешней стоимостью предприятия.

Инвестиционная стоимость предприятия с точки зрения его действующих менеджеров называется стоимостью предприятия "как есть".

Стандарт внутренней (фундаментальной) стоимости предприятия требует, чтобы оценка бизнеса производилась не просто на основе информации независимого аналитика, который должен учесть в этой оценке все влияющие на оценку факторы, но также с учетом того, что указанный аналитик не оказывается вынужденным запрашивать информацию от одной из заинтересованных в оценке сторон (продавца или покупателя предприятия), тем самым подвергая себя зависимости от нее.

Практическим выводом из отмеченного выше оказывается то, что независимый аналитик (оценщик), чтобы выполнить стандарт внутренней (фундаментальной) стоимости, должен иметь собственный опыт работы в отрасли рассматриваемого предприятия и собственную независимую информацию о ней.

Стандарт внутренней (фундаментальной) стоимости предполагает также, что рассматриваемое предприятие должно быть оценено всеми существующими методами оценки бизнеса - с получением итоговой оценки как средневзвешенной из всех определенных разными методами оценок (где в качестве весовых коэффициентов должны выступать специально обосновываемые коэффициенты доверия оценщика к результатам применения того или иного метода оценки в конкретной оценочной ситуации).

| Предыдущая |