Расширение доли рынка. Доля рынка – это маркетинговый показатель: оценка и анализ. Сегментация рынка Способы увеличения рыночной доли

Есть несколько видов бизнеса, для которых расчет пенетрации, то есть доли продукции конкретной компании в общем объеме закупок по данному виду товара, является одним из ключевых показателей для .

Как правило, менеджеры склонны недооценивать потенциал покупателя в среднем на 30%. При этом, согласитесь, что всегда легче допродать текущему покупателю, нежели убедить в необходимости покупки нового. Анализ пенетрации в компании позволяет значительно увеличить долю продаж.

Как понять, что у подчиненных возникла проблема с анализом потенциала покупателей для увеличения доли в нем?

- Не замеряется доля по потенциалу uр-sale и cross-sale в текущей клиентской базе;

- Нет индивидуальных планов по клиентам;

- Нет декомпозиционных планов для увеличения текущей клиентской базы;

- Продавец не знает, сколько аналогичного товара каждый клиент закупает у конкурентов.

Чтобы знать долю в покупателе, нужно проводить анализ регулярно, постоянно актуализируя полученные данные.

Увеличение доли продаж: рассчитываем пенетрацию

Увеличить долю компании можно, узнав несколько показателей:

- Сколько аналогичного товара контрагент закупает у конкурентов?

- Каков потенциал реализации тех же товаров (Up-sale) и перекрестной продукции (Сross-sale)?

Получить эти данные можно как непосредственно от контрагентов, проведя небольшой опрос, узнать из открытых статистических источников, так и обратиться за исследованием рынка к специализированным агентствам. Практика показывает, что никто не знает лучше своих покупателей, чем вы сами, поэтому, очевидно, что первый метод в этом случае будет самым точным.

О чем беседовать с клиентами? При проведении соцопроса лично, важно узнать не голые данные об объемах закупок в конкретной компании, но и получить дельный совет от потребителей, что вам нужно сделать, чтобы в следующий раз они заказывали больше того же самого, или схожего с ним продукта у вас, а не у конкурентов. Получить эти знания можно, задавая правильные вопросы:

- Что вы можете сделать для того, чтобы контрагент покупал у вас больше?

- Какие товары он покупает у конкурентов, а мог бы покупать у вас?

- Каковы преимущества работы с конкурентами?

Как правило, потребители неохотно готовы делиться впечатлениями о работе, поэтому сбор обратной связи от 60-70% текущих покупателей уже позволит создать объективную картинку для потенциального увеличения доли компании.

Увеличение доли продаж: анализируем данные

Какие меры нужно предпринять после получения статистических данных для роста среднего чека и увеличения доли продаж?

Во-первых, разработайте программу лояльности – это способствует увеличению среднего чека на 30%.

Во-вторых, продумайте «лид-магнит» — что-то бесплатное, или с очень низкой ценой, что может притягивать покупателя.

В-третьих, мотивируйте подчиненных продавать больше дорогих товаров и делать это большими объемами.

В-четвертых, сформируйте пакетные предложения – берите объемами, но будьте готовы снизить на них цену.

Увеличение доли продаж: устанавливаем планы

Для увеличения доли в компании важно не только получить данные, но и уметь ими правильно распорядиться. Как правило, продавцы склонны занижать потенциал покупателей, теряя в среднем до 30% выручки.

По каждому контрагенту установите индивидуальные планы. От этого непосредственно зависит скорость обработки заказа и прибыль компании. Устанавливать индивидуальные планы по каждому покупателю нужно с учетом бизнес-специфики. Понятно, что такие планы не установишь, например, в риэлторских компаниях, где на решение о совершении покупки влияет множество сторонних факторов.

Этот показатель важно замерять в тех компаниях, где решения о покупке принимается регулярно. Это может касаться продуктов питания и питьевой воды, автозапчастей и сервисных услуг и т.д. В компаниях с большим ассортиментом товаров или услуг отработать эти показатели необходимо по каждой целевой аудитории.

Увеличение доли продаж: просчитываем LTV

Чтобы полностью контролировать ситуацию и понимать свой потенциал для увеличения по текущей клиентской базе, важно также просчитывать ценность покупателя в компании (LTV – Livetime Value).

LTV – одна из важнейших метрик в компании, поскольку позволяет сформировать представление о том, какой совокупный доход компания получает от одного покупателя за все время сотрудничества с ним.

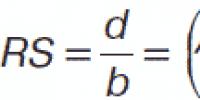

Выводится он по следующей формуле:

LTV = S * C * P * T

S - это средний чек, исходя из всех покупок контрагента,

C - его среднее количество покупок в месяц,

P - прибыльность в процентах от суммы чека,

t - среднее «время жизни» покупателя (сумма месяцев, в течение которых все совершают покупки / количество этих покупателей).

Поскольку LTV отражает ценность контрагента, исходя из средней суммы денег, которую он потратит на покупку продукции за определенный срок взаимоотношений с компанией, измерять этот показатель нужно в динамике. Сравнивать его лучше с тем же показателем, который был получен ранее, с LTV, полученным в результате исследований сегмента в целом, или с LTV конкурентов, если такие показатели есть.

Ещё больше идей и примеров по этой теме вы получите на наших .

Мы рассмотрели 5 реперных точек для увеличения доли продаж в компании. Знание и регулярное обновление этих данных позволяет наращивать годовые обороты минимум на 30%.

Увеличение доли рынка

Туристические фирмы, являющиеся лидерами рынка, также могут расти, увеличивая свои доли рынка. Для многих рынков небольшое увеличение ее означает довольно заметный прирост продаж. Результаты многих исследований подтвердили, что с увеличением доли рынка доходность также повышается. Поэтому туристические фирмы, обладающие очень большой относительной долей рынка, получают в среднем значительно выше доход на вложенные средства. Находясь под влиянием этого факта, многие туристические фирмы стремятся увеличить свои рыночные доли для повышения собственной прибыльности.

Увеличивать долю рынка можно завоевывая потребителей конкурентов. В общем это - дело нелегкое. Стимулирование продвижения и продажи турпродукта и снижение цен позволяют быстро увеличить долю рынка, но такой прирост может быть получен только за счет снижения доходности, кроме того, он теряется, как только прекращается стимулирования. Исключением является только ценовые войны, которые стимулируются лидерами рынка, обладающие большими ресурсами, чем их конкуренты.

Захват крупной доли рынка иногда осуществляется за счет проведения агрессивной ценовой политики в течение длительного периода. Значительно чаще такое завоевание доли рынка достигается долговременными вложениями в повышение качества, нововведения или в создание торговой марки.

Опытные ведущие туристические фирмы иногда предпочитают купить конкурентов, чем завоевывать их потребителей. Иногда это может открыть туристической фирмы доступ в новые рыночные сегменты. Значительно чаще для туристических фирм завоевание конкурентов позволяет туристическим фирмам увеличить масштабы своей деятельности за счет приобретения похожих фирм.

Можно увеличивать долю рынка также завоевание преданности потребителей. В наше время схемы завоевания преданности потребителя невероятно разрослись. Лучшим из того, что есть, можно назвать попытки установления взаимоотношений с потребителем на основе удовлетворения его потребностей в течение длительного времени.

Завоевание большей доли рынка автоматически поднимает уровень прибыльности туристической фирмы. Но здесь многое зависит от стратегии борьбы за долю рынка. Существует большое количество туристических фирм, которые владеют большой долей рынка, доходы которых невелики, и в то же время, много туристических фирм, которые владеют лишь небольшой долей рынка, являются высокодоходными. Расходы на приобретение большей доли рынка могут значительно превысить получаемый в результате прибыль. Увеличение доли рынка может дать прирост прибыли только в том случае, если с увеличением этой доли себестоимость единицы продукции падает или если предназначена туристической фирмой надбавка к цене покрывает расходы на создание турпродуктов высшего качества.

Кроме того, во многих сегментах сферы туризма существует всего одна или несколько крупных высокодоходных туристических фирм, несколько прибыльных и, как правило, более специализированных туристических фирм, и большое количество туристических фирм средних размеров, которые получают лишь небольшие доходы.

Таким образом, оказывается, что доходность туристической фирмы растет, если она завоевывает некоторую долю рынка не саму по себе, а по отношению к конкурентам на обслуживаемом ею рынка. Например, "Гамалия" обладает только небольшой долей всего рынка турпутевок, но она получает высокие прибыли благодаря тому, что является туристической фирмой, которая владеет большой долей рынка путевок класса "люкс", в своем сегменте. Она завоевала эту большую долю на обслуживаемом ею рынка потому, что все остальное она делала "правильно" - создавала турпродукт высокого качества, обеспечивала высокий уровень обслуживания и не допускала роста своих расходов.

Совершенствование структуры расходов

Повышение результативности на рынке означает получение больших прибылей с одного и того же объема продаж. Рыночные лидеры имеют преимущество в масштабах фирмы, благодаря чему их издержки ниже, чем у конкурентов. Однако для снижения затрат размеры туристической фирмы - это еще не все. Снижения затрат можно достичь, если туристическая фирма владеет другой фирмой, деятельность которой не связана с основной деятельностью туристической фирмы, но связана с дополнительными расходами.

Чаще всего самые низкие затраты наблюдаются в случае, если лидер рынка целенаправленно занимается одним видом туристической деятельности. Покупка и продажа вспомогательных фирм часто отражают стремление основной туристической фирмы укрепиться за счет упрощения своей деятельности.

Чтобы оставаться конкурентоспособными, лидеры рынка постоянно борются за снижение расходов, которые состоят из таких основных направлений:

Снижение капитальных затрат.

Снижение постоянных расходов.

Снижение переменных расходов.

Повышение ценности.

Оборона лидирующей рыночной позиции

Стремясь расширить общий объем рынка, туристическая фирма-лидер должна постоянно защищать свою текущую позицию от атак конкурентов.

Туристическая фирма-лидер должна предотвращать появление или немедленно устранять свои слабые стороны, возникновение которых предоставляет благоприятные возможности для конкурентов. ей необходимо поддерживать свои расходы на низком уровне, а цены - соответственно доводить до того уровня ценности, который ассоциируется у потребителей сданной торговой маркой. Нужно, образно говоря, "заткнуть щели" так, чтобы через них на рынок лидера не пролезли конкуренты. Но лучшая защита - нападение, поэтому туристическая фирма-лидер должна выступать на рынке как новатор, а постоянный поток нововведений - лучший ответ на намерения конкурентов. Туристическая фирма-лидер не должна останавливаться на достигнутом. Она должна быть инициатором внедрения в сферу туризма новых турпродуктов, создание эффективных систем распределения и снижения затрат. Ее конкурентная эффективность должна постоянно расти, а в глазах потребителей туристическая фирма должна приобретать все большее значение. Она должна переходить в наступление, задавать темп всей сфере туризма и играть на слабых сторонах конкурентов.

Потенциал увеличения доли рынка

В основе роста прежде всего лежит имеющаяся у человека возможность выбора.

Джордж Элиот «Даниэль Деронда»

Увеличение доли рынка не является основным двигателем роста и не предопределяет различия в темпах роста компаний, но оно важно во многих отношениях.

В краткосрочной перспективе прирост доли рынка может обеспечить скачок темпов роста выручки.

Значительную долю рынка трудно завоевать и еще труднее удержать.

Чтобы добиться этого, нужно иметь явное преимущество или суметь изменить правила игры на рынке.

Как мы уже отмечали, увеличение доли рынка не является основным двигателем роста и не предопределяет темпы роста. Анализ показывает, что увеличением доли рынка можно объяснить только 21 % разницы в темпах роста крупных компаний из нашей выборки за пятилетний период.

Но прирост доли рынка все же имеет значение. В краткосрочной перспективе действия, увеличивающие долю рынка, также могут обеспечить рост выручки. Если сократить период анализа, на который мы ориентировались в главе 2, с шести-семи лет до года, то изменение доли рынка становится куда более важным фактором: оно объясняет в среднем 26 % разницы между темпами роста компаний, а в некоторые годы - и 33 %.

Кроме того, динамика доли рынка важна для самой компании, и ее потеря воспринимается крайне негативно, так как означает соответствующий прирост доли конкурента. В мире, где об эффективности компании часто судят по тому, насколько она опередила конкурентов, руководителям редко прощают сокращение доли рынка.

Наконец, утрата доли рынка может привести к падению рентабельности. В Приложении Б мы показываем, что стратегия роста предполагает увеличение рентабельности или сохранение ее на том же уровне. Поэтому при потере доли рынка рост компании может и не привести к росту ее доходности.

Непростая задача

Итак, прирост доли рынка имеет значение, но управлять им крайне непросто. В нашей базе данных по декомпозиции роста лишь каждая десятая компания смогла существенно увеличить свою долю рынка. Мы имеем в виду случаи, когда увеличение доли рынка обеспечило не менее 4 процентных пунктов среднегодового прироста выручки компании (это не значит, что и доля рынка каждый год росла на 4 процентных пункта).

Отсюда видно, как трудно добиться серьезных успехов, используя лишь один этот двигатель роста. Это еще труднее в тех сегментах, где не хватает «попутного ветра» и все игроки обычно сосредоточены на борьбе за долю рынка.

Изучая наши данные по декомпозиции роста, мы обнаружили, что если компания умеет расти за счет увеличения доли рынка, то она добивается этого на всех фронтах. Так, компании, добившиеся прироста рыночной доли, сделали это в большинстве (79 %) своих сегментов рынка, а компании с отрицательной динамикой, напротив, не смогли добиться этого в большинстве (77 %) своих сегментов (см. рис. 7.1).

Стоит отметить, что 80 % компаний в среднем завоевывают или теряют лишь небольшую долю рынка. Чтобы понять суть процесса, необходимо внимательнее изучать, в каких сегментах потенциал этого двигателя роста был реализован полностью, а в каких нет. И для большинства компаний эффективность работы этого двигателя проявляется только на глубоком уровне детализации: если в разных сегментах рынка динамика доли рынка у вас разная, то вам вряд ли удастся реализовать весь потенциал этого двигателя роста на уровне всей компании.

Так как обеспечить рост за счет увеличения доли рынка сложно, компания, выбравшая этот путь, должна выработать четкий план действий.

Учимся у победителей

С 1999 по 2005 год 15 ведущих компаний по росту доли рынка из нашей выборки смогли добиться существенных успехов. За счет увеличения доли рынка выручка этих компаний росла на 6-20 процентных пунктов ежегодно (рис. 7.2). Глядя на эту мощную динамику, можно предположить, что компании-лидеры смогли изменить сами рынки, на которых работали. Как им это удалось?

Очевидно, что для увеличения доли рынка компании нужно в чем-то превосходить конкурентов, у которых она эту долю отбирает. Анализ 15 лидеров в этой области показывает: каждому из них пришлось сделать серьезный выбор, нацелить усилия на создание особой (и возможно, подрывающей структуру рынка) бизнес-модели, исходя из глубокого анализа рынка или своих явных конкурентных преимуществ. Разумеется, не всегда такие масштабные шаги приводят к росту рыночной доли. Но похоже, что фортуна все-таки благоволит смелым, или по крайней мере компаниям, настроенным на экспансию.

Давайте рассмотрим пять компаний, вошедших в число лидеров по росту рыночной доли.

Dell: свежий взгляд на управление предложением.

Успехи Dell в захвате доли рынка объясняются как проницательностью ее руководителей, увидевших основной вектор эволюции компьютерной отрасли, так и преимуществами, которые компания выстроила в области управления предложением (они описаны во многих публикациях). Благодаря тому что Dell стала продавать компьютеры непосредственно потребителям, она добилась органического роста своей доли на 13 %, хотя рынок в это время стагнировал (за 1999–2005 гг. его объемы сократились на 6 %).

Поняв, куда движется отрасль, руководители Dell приняли серьезное решение - изменить саму суть своей бизнес-модели и систему управления предложением. Затем компания начала перестраивать свои операции в соответствии с этой целью. Если бы весь этот труд был направлен лишь на то, чтобы не отставать от конкурентов, история Dell сегодня была бы совсем иной.

Valero: комплексная переработка.

Как мы уже убедились в третьей главе, Valero - из числа тех редких компаний, которым удалось полностью реализовать потенциал всех двигателей роста. С 1981 по 2005 год компания инвестировала крупные суммы в переработку «тяжелой» нефти. Мощности и навыки, которые Valero выстраивала в течение двух десятилетий, сыграли свою роль, когда цены на сырье взлетели вверх.

Компания приобрела свой первый нефтеперерабатывающий завод в 1981 г. в городе Корпус Кристи, штат Техас. На нем вели переработку тяжелой и высокосернистой нефти - это гораздо сложнее, чем перерабатывать более востребованные бессернистые сорта. Valero потратила около 1 млрд долл. на модернизацию завода, были созданы мощности по производству чистого топлива (реформулированного бензина) из высокосернистой нефти и мазута.

Другие игроки рынка считали инвестиции в нефтепереработку непривлекательными, но руководство Valero понимало, что дальнейшее ужесточение законодательства в области охраны окружающей среды приведет к росту спроса на чистое топливо. Рост выручки оправдал ожидания: с 1999 по 2005 г. темпы роста рынков, где работала Valero, составили 18 %, а за счет увеличения доли рынка компания получила еще 7 % CAGR.

Деятельность Valero не ограничивалась только захватом доли и укреплением позиций на стремительно развивавшемся рынке. Компания активно проводила слияния и поглощения, успешно реконструировала купленные предприятия, даже такие проблемные, как Orion Refining, приобретенная по сниженной цене. Принимая правильные решения на высоком уровне детализации и работая над необходимыми навыками, компания выстроила явное конкурентное преимущество в своей отрасли и завоевала значительную долю рынка.

Toyota: качество по разумной цене.

Компания Toyota показала исключительные результаты: она добилась роста своей доли на всех 19 рынках, где она работает, за исключением двух небольших сегментов на азиатских рынках (за пределами Японии). При этом почти половина общего прироста рыночной доли пришлась на самый важный для компании североамериканский рынок.

Компания заявляет, что ее преимущество основано на способности предлагать высокое качество и надежность по доступной цене. Она добивается этого благодаря приверженности «Производственной системе Toyota» (Toyota Production System). Toyota разработала ряд принципов бережливого производства, потом заимствованных компаниями многих других отраслей по всему миру. Без сомнения, именно этот радикально новый подход к организации производства сыграл ключевую роль в приросте рыночной доли Toyota.

Centrica: новая модель поставок энергии на потребительский рынок.

Не все компании, добившиеся существенного прироста доли рынка, столь же знамениты и могут похвастаться таким же глобальным охватом, как Toyota. Рассмотрим компанию Centrica, которая обеспечила серьезный рост в основном за счет развития конкурентных преимуществ на британском рынке.

В 1990-х годах Centrica (в то время - розничное подразделение British Gas) столкнулась с существенным уменьшением своей доли рынка из-за дерегулирования промышленных и бытовых поставок газа в Великобритании. Но в 1998 г. ситуация полностью изменилась. Хотя доля Centrica на рынке поставки газа для бытовых целей все еще сокращалась, компания воспользовалась открытием рынка бытового электричества для атаки на региональных игроков, традиционно занимавшихся этим бизнесом. Экспансия оказалась успешной: через пять лет Centrica стала лидером рынка, ее доля выросла с нуля в 1998 г. до 24 % в 2003 г.

Преимущество Centrica имело два источника. С одной стороны, активы компании - клиентская база на рынке газа и ее известный бренд - ставили ее в привилегированное положение. В момент выхода на рынок электроснабжения Centrica все еще обслуживала около 80 % британских домохозяйств и смогла предлагать клиентам и газ, и электричество.

А вот и второй источник преимущества Centrica - способность предвидеть, что такое двойное предложение станет ключевым фактором успеха, и понимание, что у компании есть все возможности выйти на рынок с таким предложением. История доказала правоту руководителей Centrica: согласно исследованиям рынка, опубликованным в 2001 г., способность поставщика предложить две услуги в одном пакете была для потребителей вторым по важности фактором после цены.

Samsung: ставка на новые технологии.

Не так давно компания Samsung Electronics добилась рекордного роста доли рынка, особенно в области телекоммуникаций и производства полупроводников. Декомпозиция роста показывает, что деятельность в этих двух секторах обеспечила большую часть прироста доли рынка компании в 1999–2005 гг. Некоторые аналитики считают одной из причин триумфа компании, в особенности в сфере бытовой электроники, отличное управление брендом. И хотя мы согласны с ними, все же это не единственный фактор успеха Samsung. Стоит обратить внимание на фундаментальные решения, принятые председателем совета директоров компании Ли Кун Хи. Эти решения основывались как на глубоком понимании рынка, так и на исключительном потенциале роста самой компании.

Давайте рассмотрим направление телекоммуникаций, которое обеспечило более половины общего прироста рыночной доли компании. Успех в этом сегменте был достигнут благодаря двум решениям: о применении технологии CDMA и об использовании «модели быстрой интеграции» при разработке и тестировании новых продуктов. Так Samsung смогла завоевать большую долю рынка за счет быстрого внедрения инноваций в активно развивающейся и конкурентной среде. Сочетание сильной бизнес-модели и «попутного ветра» в отрасли сделало компанию практически непобедимой.

Способность задействовать «модель быстрой интеграции» была результатом не разовой оптимизации производства, а компетентного подхода к управлению операционной деятельностью в компании. Этот подход настолько укоренился в Samsung, что без него вы бы просто не узнали компанию.

Не идите на поводу у рынка

Все эти примеры показывают, что, если компания планирует существенно увеличить свою рыночную долю, необходимы фундаментальные решения по созданию конкурентных преимуществ. Нужна установка на расширение бизнеса. Dell применила свою модель прямых продаж на новых рынках и к новым продуктам. Valero выиграла за счет тщательно выстроенного преимущества - современных нефтеперерабатывающих заводов. Toyota использовала свою систему бережливого производства при работе в новых сегментах и новых странах. Centrica применила опыт поставок газа для выхода в отрасль электроснабжения, а Samsung активно использовала свою способность выводить на рынок новые продукты с беспрецедентной скоростью.

Если же мы рассмотрим 15 худших компаний по динамике доли рынка, перед нами предстанет совершенно иная картина. У всех отмечалось падение темпов роста выручки - от 5 до 15 процентных пунктов ежегодно. Некоторые компании сознательно покидали определенные подсегменты из-за низких результатов - Corning ушла из сферы телекоммуникаций, Fujitsu перестала производить комплектующие. Но большинство таких компаний не смогли противостоять напору конкурентов. К примеру, First Pacific Company Ltd., диверсифицированная гонконгская компания, работавшая на рынках продуктов питания и телекоммуникаций, ничем не ответила на действия новых игроков, торговавших по ценам ниже себестоимости, и проиграла в борьбе с новыми бизнес-моделями.

Вместо того чтобы самостоятельно решать свою судьбу, компании, потерявшие свою долю, шли на поводу у рынка. В этом важное различие между победителями и проигравшими. Большие победы требуют принятия серьезных решений - почти 80 % компаний-победителей получили явное конкурентное преимущество за счет своих бизнес-моделей. Но чтобы проиграть, необязательно ошибаться при принятии фундаментальных решений или столкнуться с какими-то большими препятствиями. Для проигрыша достаточно занять пассивную позицию. И хотя половина компаний из нашей выборки, потерявших долю рынка, действительно оказалась в невыгодном положении, вторая половина проиграла, не сумев наладить реализацию пусть даже и правильных решений.

Размер сегмента имеет значение

Как мы уже отмечали, метод декомпозиции роста применяется на уровне сегментов. Это значит, что прирост или сокращение доли рынка компании рассчитывается как средневзвешенная разница между показателями ее органического роста и показателями роста соответствующего сегмента. Чаще всего компании, в которых наблюдались максимальный прирост или максимальное сокращение доли рынка, приобретают или, соответственно теряют долю рынка и в большинстве других сегментов, где они работают (см. рис. 7.1).

В этом случае размер сегмента также имеет значение: мы увидим, что финансовые результаты в более крупных сегментах больше всего влияют на общую динамику выручки. Разумеется, в крупной компании любое изменение доли рынка ощутимо сказывается на доходах. Но все же важно помнить, что даже небольшие изменения доли рынка в крупных сегментах оказывают непропорционально сильное влияние на общую картину деятельности компании.

Если разбить динамику роста рыночной доли по сегментам, можно заметить, что самые крупные изменения происходят в небольших сегментах, на которые приходится до 23 % от годового роста выручки и до 33 % от ее падения. Однако наибольшее влияние на темпы роста выручки оказывают те направления бизнеса, доля которых в общей выручке не менее 30 % (рис. 7.3).

Краткосрочные победы

Мы уже отмечали, что изменения доли рынка больше всего влияют на бизнес в краткосрочной перспективе. В пределах одного года от этих изменений может зависеть до 33 % различий в темпах роста компаний. Что это означает?

Многие компании используют инструменты, обеспечивающие быстрый рост выручки, - транзакционные цены, стимулирование продаж и даже запуск новой линейки продуктов. В случае успеха эти меры приводят к росту доходов и отражаются в нашем анализе как рост доли рынка. Но краткосрочные меры, стимулирующие рост доходов, редко меняют основную траекторию роста компании - чаще всего их эффект быстро нивелируется действиями конкурентов. Вот почему значение доли рынка проявляется сильнее при анализе годовых темпов роста, чем при анализе пятилетнего периода (во всяком случае для большинства компаний).

Конечно, рост выручки нужно стимулировать, если есть такая возможность. Но не ждите, что увеличение доли рынка изменит общую траекторию роста вашей компании. Это возможно только в том случае, если вам удалось создать реальное преимущество в большинстве сегментов, где работает компания.

Обсуждая динамику доли рынка, большинство компаний и исследователей сталкиваются с проблемой - как ее определить. Значимость двигателей «увеличение рыночной доли» и «потенциал собственных активов» зависит от того, на каком уровне детализации вы рассматриваете рынок. Если вы используете обобщенное определение рынка, колебания рыночной доли будут более заметны. Но при более глубокой детализации может оказаться, что некоторые из этих колебаний объясняются разницей потенциала активов в зонах роста. Мы считаем, что более глубокая детализация (скажем, уровень 4) позволяет компаниям лучше понять возможности роста и в итоге принимать более правильные решения.

Если вы намерены стимулировать рост компании путем постоянного и устойчивого увеличения доли рынка, следует найти такие преимущества, которые выделяют вашу компанию в отрасли и основаны на глубоком понимании рынка или на исключительных навыках вашей компании. Если не следовать этим правилам, то эффективность ваших конкурентов скоро достигнет вашего уровня, ваша доля рынка упадет, а разочарованные акционеры затормозят программу роста компании.

Из книги Розничный рынок: порядок организации и деятельности автора Красова Ольга СергеевнаГлава 2. Организация розничного рынка по-новому

Из книги Австрийская экономическая школа [Рынок и предпринимательское творчество] автора Уэрта де Сото Хесус Из книги Легко ли быть издателем. Как транснациональные концерны завладели книжным рынком и отучили нас читать автора Шиффрин Андре Из книги Удвоение продаж в интернет-магазине автора Парабеллум Андрей АлексеевичГлава 4. Цензура рынка Недавние перемены в издательском мире, описываемые на этих страницах, - последствие применения теории рыночной экономики к сфере распространения культуры. Следуя рецептам Рейгана и Тэтчер с их политикой поддержки большого бизнеса, владельцы

Из книги Рост бизнеса под увеличительным стеклом автора Вигери Патрик Из книги Учредитель и его фирма: все вопросы [От создания до ликвидации] автора Анищенко Александр ВладимировичГлава 5 Потенциал активов компании Ответ знает только ветер… Из песни Боба Дилана? Есть три способа увеличить потенциал активов: переместить ресурсы в зоны с высоким потенциалом роста, изменить состав портфеля или стимулировать рынки, на которых работает

Из книги Интуитивный трейдинг автора Луданов Николай НиколаевичГлава 6 Потенциал слияний и поглощений Конечно, на свете масса вещей, которых ни за какие деньги не купишь, но ответь мне по совести, мой современник: ты когда-нибудь пробовал купить их без денег? Огден Нэш «Ужасные люди» ? В типичной крупной компании 31 % общего роста

Из книги автора Из книги автора Из книги автораГлава 1. Как женщине реализовать свой потенциал, и Почему прошлое мешает вам в этом? Каждая из нас чувствует внутри себя большой потенциал, смутно догадывается о том, что может самореализоваться и быть довольной своей жизнью.Вспомните себя, когда вы закончили школу или

Из книги автораГлава 1. Формирование новых позитивных привычек. Как использовать потенциал своего мозга Помните главу, где я рассказала о нейронных сетях? Именно знание, как работает ваш мозг, и работа с телом даст вам возможность начать менять свою жизнь за 21 день. Почему именно 21

Очень часто доводом в спорах о производителях становится положение компании на рынке – мол, она занимает такую-то долю, а значит, все делает правильно. Контраргумент звучит грубовато – миллионы мух не могут ошибаться. Но с точки зрения бизнеса именно положение компании способно сказать о том, насколько верно она выстраивает свою стратегию. Понимание этого привело к тому, что доля на рынке для большинства игроков стала священной коровой, и для достижения этого показателя в компаниях идут на различные уловки, стремятся добиться результата любой ценой. Во многом это не только ключевой показатель, сегодня это также PR-повод, и его пытаются использовать на полную катушку. Давайте взглянем на примеры того, как доля рынка влияет на восприятие компаний, и начнем со свежего примера.

Доля рынка как PR-инструмент и заявление о намерениях

На рынке не так много отдельных показателей, что волнуют как сами компании, так и аналитиков, конкурентов, а также обычных потребителей. Доля рынка может быть выражена как в денежном выражении, так и в штучных продажах. При этом обыватели ориентируются обычно только на долю рынка в штучном выражении, считая ее основным и единственным показателем. Это зачастую вызывает смешные происшествия, ведь для оценки всего рынка надо понимать его объем. За примерами не нужно ходить далеко, давайте посмотрим пресс-релиз, который был распространен на днях.

Осенью 2014 г. на российский рынок вышла компания Zetton, производящая высокотехнологичные аксессуары для мобильных телефонов и смартфонов на базе iOS и Android. В планах нового игрока – завоевать не менее 45% рынка в течение ближайших двух лет. Для достижения этих амбициозных целей руководство Zetton инвестирует более 1 млн. долларов. На сегодняшний день уже вложены около 30% от планируемых инвестиций.

Компания выпускает мобильные аксессуары среднего ценового сегмента высокого качества. Продукт рассчитан на обладателей телефонов и смартфонов премиум класса.

До этого года продукция Zetton была известна как швейцарские аксессуары класса люкс. Они изготавливались вручную и никогда не поступали в свободную продажу. Круг владельцев аксессуаров включает в себя банкиров, политиков и крупных предпринимателей в Швейцарии и Франции. На международном рынке аксессуары появятся впервые.

Цитировать пресс-релиз полностью не имеет никакого смысла, все интересующее нас заключено в первых строчках – новичок на рынке аксессуаров собирается захватить 45% рынка в течение ближайших двух лет. И планирует инвестировать более миллиона долларов. Цифры красивые, звучат очень громко, но они подходят для пресс-релиза, а отнюдь не выглядят чем-то серьезным, что стоит воспринимать как факт. Напомню, что стоимость входа в федеральные сети, например, Евросеть или Связной, в такую категорию как аксессуары будет намного больше, чем миллион долларов, в каждом случае. Но более того, цифра в 45% от рынка аксессуаров не дает нам представления, от какого сегмента рынка эта компания собирается отхватить свой кусочек. В зависимости от подхода, вы можете включать в этот рынок такие вещи, как внешние Bluetooth-колонки (тоже аксессуар), игрушки, подключаемые к смартфонам, или остановиться только на кабелях и чехлах. Любая цифра, которая говорит о планах по завоеванию доли рынка, должна следовать вместе с оценкой рынка. Это хороший тон, который заодно показывает, насколько адекватно вы можете оценить рынок и насколько ваши оценки близки к тому, как считают рынок основные игроки. Обычно крупные компании в своих отчетах никогда не упоминают о доле рынка, а говорят о своих продажах в штучном и денежном выражении, оставляя оценку доли рынка независимым исследовательским компаниям.

Например, индийская MicroMax, выходя на российский рынок в начале 2014 года, заявила о том, что хочет стать игроком номер три, по пессимистичным оценкам занять 4-5 процентов рынка. Между этими двумя заявлениями находится пропасть, так как чтобы стать номером, три надо не только преодолеть барьер в 15 процентов рыночной доли, но превысить его значительно. Но это типичное заявление, которое характерно для многих компаний, его можно рассматривать как часть PR-стратегии. Это сообщение о намерениях, а заодно и точка отсчета для партнеров.

Жаль, но большая часть подобных заявлений остается исключительно словами – это часть PR-истории для любой марки. Поэтому, когда мы обсуждаем долю рынка в аспекте будущего, то следует запомнить простую штуку – ни одна компания не обладает хрустальным шаром, который позволит им рассказать о том, что произойдет в скором времени. Рынок условно-предсказуем, на коротких сроках можно с высокой долей вероятности прогнозировать изменение долей, но в долгосрочном аспекте это невозможно.

Приведу простой пример. Исследовательские компании, специализирующиеся на данных о рынке, зачастую торгуют своими «исследованиями» будущего в пользу того или иного игрока. Для производителей покупка таких «прогнозов» – это возможность показать, что у них все не так уж плохо, пусть нет достижений в данный момент, но они точно будут в будущем. За последние годы самым активным инвестором в будущие прогнозы стала компания Microsoft, для нее было важным показать, что усилия в области Windows Phone дадут свои результаты. Мой самый любимый прогноз – от Pyramid Research от 2011 года. В 2014 году Windows Phone должен был стать номером один. Не страшно, что никаких предпосылок для этого в прошлом не было, зато это «исследование» показало будущую долю рынка.

На рынке этот прогноз вызвал острую реакцию, как результат, Pyramid Research даже пришлось объясняться в весьма пространных терминах.

Но факт заключается в том, что этот прогноз не сбылся и не мог сбыться. Если вы считаете, что такими «прогнозами» брезгуют крупные исследовательские компании, то вы заблуждаетесь. Давайте посмотрим на то, как в 2011 году IDC оценивал рост Windows Phone.

В этой табличке прекрасно все от начала и до конца. Даже краткосрочный прогноз на 2011 год не состоялся, то есть точность IDC составила ноль процентов, не угадали ни одной цифры. Об этом я писал в «Бирюльках», когда говорил, что топ-менеджеры никогда не врут.

В качестве резюме хочу отметить, что доля рынка в далеком будущем – это весьма условная вещь, которую стоит трактовать с большой долей скепсиса. Для больших исследовательских компаний это возможность заработать дополнительные, легкие деньги, поэтому многие идут на это и закрывают глаза на то, что над ними будут смеяться и ценность их прогнозов будет нулевой.

Доля рынка – в чем считаем, в штуках или деньгах?

Порой у меня спрашивают, какой из показателей важнее – доля рынка в деньгах или штуках? Сам вопрос показывает, что спрашивающий не понимает того, как работает рынок и почему не может быть однозначного ответа. Важны и деньги, и количество проданных устройств, причем именно в такой связке этот показатель и работает. Обратите внимание, что в большинстве случаев как исследовательские компании, так и игроки предоставляют свои данные в двух вариантах.

Если судить по картинке, то Android – несомненный лидер, во всяком случае, в штучном выражении. Но если принять в рассмотрение среднюю стоимость продаваемого устройства и прибыль, то Apple неожиданно становится номером один. То есть выходит так, что играют роль оба значения – выручка, а также доля рынка в штучном выражении.

Порой компании попадают в ловушку предыдущих периодов, когда они становятся заложниками своих собственных отчетов – хваля продажи в штучном выражении, они не могут объяснить их падение в настоящем. Так вышло с компанией Apple, у которой в 3 квартале 2014 года в очередной раз упали продажи планшетов, они достигли уровня 2012 года. Фактически, выход новых моделей никак не меняет этой тенденции, Apple активно теряет рынок планшетов и уступает его другим производителям (рынок планшетов при этом продолжает расти, падает только Apple).

Найти такие примеры в прошлом не составит труда, очень часто падение доли рынка в штучном выражении подталкивало компании на их сохранение любой ценой, в том числе путем отказа от прибыли и продажи товаров в ноль или минус. Этот путь когда-то прошла компания Motorola, которая сегодня уже не борется за долю рынка как таковую, но предыдущие пять лет, когда компания продавала свои устройства с минимальной маржой, разрушили восприятие марки – как результат, сегодня в США смартфоны от Motorola имеют наименьшую стоимость, идеальны по соотношению цена/качество, но почти никому не нужны.

При анализе положения компании на рынке необходимо смотреть долю как в штучном, так и денежном выражении, а также как она изменялась за последние два года или больше. Зная о том, как менялись продукты, можно сделать предположение, правильно ли развивается компания, получить другой важный параметр – среднюю стоимость продаваемого устройства (ASP).

Со средней стоимостью также связано несколько стереотипов. Считается, что рост ASP – это позитивный момент, хотя в большинстве случаев это признак кризиса, причем несомненный. Для массовых марок, которые широко представлены на рынке, рост ASP обычно сопровождается падением продаж и доли рынка. Например, компания Sony, запустив программу по выпуску флагманов каждые полгода, подняла среднюю стоимость продаваемых аппаратов, но уронила долю рынка в штучном выражении. Рост обычно происходит в среднем и бюджетном сегментах, как следствие, средняя цена уменьшается при росте доли рынка как в штучном, так и денежном выражении. Сейчас у Sony наблюдается уменьшение ASP, а значит, растут продажи в среднем сегменте, в частности, у линейки Compact. Все эти показатели могут многое сказать о рынке и конкретных игроках, нужно только научиться их правильно трактовать и читать. В этом нет ничего сложного, невелика премудрость – но надо просто единожды разобраться в вопросе и не судить об успехах компаний только по одному показателю, который оторван от жизни.

Несколько лет назад в Sony изменили форму отчетности и стали рапортовать о том, какую долю занимают в определенном ценовом сегменте. Это была полировка действительности, так как компания не могла показать хорошие результаты в рамках рынка, поэтому выбирался конкретный сегмент и демонстрировалась «борьба» в нем. Это пример того, что каждая компания имеет инструменты для того, чтобы приукрасить действительность и сделать ее совсем другой.

Важный аспект – это работа международных исследовательских компаний, например, IDC или GfK Research, которые представлены своими офисами на всех крупных рынках, в том числе и в России. Транснациональные компании опираются на данные этих исследовательских компаний, чтобы оценивать свой прогресс, и бонусы топ-менеджеры получают исходя из этих данных. Причем оцениваются не столько собственные продажи, они как раз известны, а динамика относительно всего рынка. В отличие от прогнозов будущего в данных по основным игрокам, такие компании стараются не ошибаться, за это можно получить и по голове. Но уже многие годы они играют таким параметром как «Другие» или Б-бренды. Это делается с простой целью: маленькие компании не будут возмущаться тем, что их нет в отчетах, да они их и не получают. Зато крупные игроки получают большую долю, так как объем рынка занижается. В эту игру играют все и молчаливо соглашаются, что это «правильные» цифры. Результатом становится то, что компании попадаются в ловушку, когда вынуждены поставлять технику исходя из прогнозов рынка, который неожиданно оказывается затоварен.

Миром правит информация, и если вы хотите разбираться в том, как устроен рынок электроники, вам надо вначале понять, как зависит доля рынка от стоимости товара и есть ли такая зависимость. Если она непрямая, то что еще вмешивается в продажи, какие материальные и нематериальные активы.

В качестве резюме хочу сказать, что на рынке нет догм и необязательно дешевый товар имеет максимальные продажи, он может и вовсе не продаваться. В то же время, снижение цен на дорогие устройства вовсе не означает, что их продажи неожиданно вырастут, мы обсуждали это в одном из выпусков «Диванной аналитики».

К цифрам, описывающим доли рынка, всегда должна прилагаться общая оценка объема рынка. Если вам говорят, что компания занимает 30% рынка, то поинтересуйтесь, как она оценивает весь рынок – возможно, что это заниженная оценка, отличающаяся от общепринятой. И никогда не стоит верить в прогнозы продаж на длительные периоды. Как правило, они врут.

Удачи и хорошего вам настроения! Надеюсь, что этот материал поможет вам немного лучше разбираться в том, что происходит на рынке и как.

Управленцы украинских компаний рассказали нам о том, каким способом, по

их мнению, можно существенно увеличить долю рынка предприятия, которое

так и не смогло стать прибыльным.

По материалам еженедельника

А их решения проанализировала разработчик задачи, консультант по маркетингу Наталья Гончаренко.

А их решения проанализировала разработчик задачи, консультант по маркетингу Наталья Гончаренко.Условия задачи: компания «Сочно» (компания реальная, название вымышленное, а также вымышлены все названия ТМ) работает на украинском рынке соков и нектаров, где присутствует восемь крупных игроков. Три компании делят между собой 83% рынка, а остальные пять занимают примерно равные доли - по 2-3%. Рост рынка - 25% в год, но по прогнозам на ближайшие три года предполагается постепенное снижение роста рынка до 10% в год. Наиболее растущие сегменты - нижней и средней ценовой категорий.

Вначале компанией владели российский и украинский бизнесмены. Предприятие начинало работать в Украине как представительство российской компании «Сочно Россия» - одного из лидеров российского рынка соков. За три года ему удалось занять 3% украинского рынка. Ассортиментный портфель этой компании состоял из трех торговых марок:

ТМ «Любимый сок» (11 вкусов) - лидер продаж, позиционирующийся как соки и нектары для всей семьи в среднем ценовом сегменте;

ТМ «Бриз» (7 вкусов) - сокосодержащий освежающий напиток, подверженный сезонному спросу и продаваемый по низкой цене;

ТМ «Премиум» была представлена в высоком ценовом сегменте, впоследствии снята с производства из-за низкого объема продаж.

Специально для местного рынка была запущена четвертая ТМ (5 вкусов), позиционирующаяся как натуральный сок из украинских фруктов и овощей в низком ценовом сегменте. Все продукты разливаются на заводе, расположенном в Западной Украине.

Национальная рекламная кампания на ТВ и промоакции проводились только для ТМ «Любимый сок». Их результатом стало почти 90% знание марки, но объем продаж вырос несущественно. Распространение продукции осуществлялось по всей Украине через дистрибьюторов.

Два года назад компания «Сочно Россия» решила уйти с украинского рынка. Отечественному собственнику в наследство достались:

· убыточная компания;

· отсутствие стратегии развития и налаженной системы планирования;

· текучесть кадров в отделе продаж;

· разбалансированный ассортиментный портфель из трех ТМ («Любимый сок», «Бриз» и новая марка с недостаточным ассортиментом);

· риск потерять лицензию на марки российской компании (российская сторона могла не продлить соответствующий договор);

· низкая дистрибуция в линейной рознице;

· 70% покрытие VIP-розницы;

· завод с хорошим оборудованием в экологически чистом районе Украины;

· высококвалифицированный главный технолог;

· лояльные поставщики сырья и упаковки.

Украинский собственник потребовал от руководства предприятия увеличить за год долю рынка до 7% и вывести компанию на самоокупаемость. Причем на данном этапе владелец не планировал инвестировать значительные средства в убыточный бизнес.

Внимание, ВОПРОС: Как компания «Сочно» может достичь поставленных целей?

Внимание, ВОПРОС: Как компания «Сочно» может достичь поставленных целей?

Виталий ТКАЧЕНКО, заместитель директора по маркетингу ЗАО «Оболонь»

- Главное в сложившейся ситуации - создать собственную команду продавцов либо организовать реализацию товара (частично или полностью) по принципу аутсорсинга. Благо, сейчас в Украине есть специализирующиеся в этой сфере компании.

Вторая задача - завоевание доминирующих позиций на внутреннем рынке, где товар можно продать с большей маржой. Этот шаг поможет быстрее достичь точки безубыточности. Также необходимо привлечь толкового финансового директора, способного выстроить более эффективную систему управления затратами.

Исходя из условий задачи, портфель брендов нуждается в корректировке: товарную линейку необходимо сокращать, а не наращивать. Поэтому задача № 3 - разработка стратегии маркетинга, брендового и ассортиментного портфелей. Минимизировать затраты на разработку можно по-разному. Например, нанять на работу профессиональную команду маркетологов. Что обойдется компании примерно в $100-150 тыс. в год, но эти затраты будут равномерно распределены в течение года. Не скрою, это сложно сделать, так как маркетинг-стратегов в Украине единицы. Причем компании нужны специалисты, у которых есть опыт работы на рынке соков. Зато они не будут просить большой бюджет на проведение нужных исследований. Можно поручить эту работу сторонним маркетологам. Сумма затрат почти не изменится, а выплаты также можно распределить на год, заключив соответствующий договор. При этом никакой головной боли для эйчара, бонусов, налогов, зарплаты в конвертах и т. п. Но для эффективной работы с привлеченными специалистами владелец должен обладать такими важными качествами, как умение доверять, слушать и в общих чертах понимать, что такое маркетинг в FMCG. Очень важно, чтобы собственник не вмешивался в творческий процесс.

Третий - самый рискованный способ - разработка стратегии силами уже работающих в компании сотрудников. Наверняка найдутся специалисты, которым есть что сказать, но которых ранее не слушали или не слышали. Четвертый способ - приглашение внешнего консультанта. Это может быть либо специалист, занимающийся только консалтингом, либо работающий маркетинг-менеджер, имеющий возможность уделять время стороннему проекту. Каждый из рассмотренных вариантов предполагает выделение небольшой суммы на исследования ($10-30 тыс.).

Задача по увеличению доли рынка вообще не должна ставиться до конца первого года работы. В это время необходима концентрация на ключевой задаче (выход на точку безубыточности) и вспомогательных (создание сильной команды, разработка новой стратегии). Полумеры в данной ситуации не помогут. Выйдя на уровень безубыточности за счет увеличения маржи и минимизации затрат, компания получит возможность аккумулировать средства на создание дистрибуции и продвижение.

В условиях задачи пять вкусов сока названы неполной линейкой. Я придерживаюсь иного мнения: эффективная раскладка 25 позиций товара на полке - очень затратное мероприятие. Достичь большого эффекта можно и с короткой линейкой - за счет качественного присутствия товара на полке. Также необходимо уделить внимание HoReCa.

В заключение хотелось бы отметить: стандартной ошибкой многих маркетологов я считаю желание быстро увеличить долю рынка с помощью мейнстрим-брендов (имеющих доминирующую долю рынка по объему или стоимости). Поскольку торговые марки компании «Сочно» с мейнстрим-брендами нельзя сравнивать, то и стратегия работы с бренд-портфелем описанного предприятия должна быть иной.

Анализ разработчика (Наталья Гончаренко)

Анализ разработчика (Наталья Гончаренко)

Виталий совершенно верно отметил необходимость корректировки целей и недопустимость полумер в данной ситуации. Также похвально подробное и грамотное освещение способов разработки маркетинговой стратегии.

Предложения сфокусироваться на достижении точки безубыточности с помощью эффективной системы управления затратами, сокращения ассортиментного портфеля и расходов на маркетинг, вложения инвестиций в команду продаж и доминирования на домашнем рынке в целом логичны, но в рассматриваемой ситуации все же дискуссионны. На рынке наблюдается жесткая конкуренция. Пока компания будет минимизировать затраты и сокращать ассортиментный портфель, возрастет риск остаться за бортом. К тому же, чтобы доминировать даже в одном регионе, необходимы значительные инвестиции в развитие розницы и конкурентоспособный ассортиментный портфель, ведь тройка лидеров во много раз опережает группу преследователей.

Влада ЛИТОВЧЕНКО, президент модельного агентства Karin Model Management Group

Влада ЛИТОВЧЕНКО, президент модельного агентства Karin Model Management Group

Первым делом нужно провести исследование результатов работы завода за год, чтобы определить тенденцию продаж. Если они падают, необходимо увеличить присутствие продукции «Сочно» в сетях путем повышения лояльности VIP-розницы за счет скидок и прочих бонусов. Также можно добиться роста продаж, договорившись с сетями о реализации товара под торговой маркой розничной сети. Сети сами обеспечивают постоянное присутствие товара на полке, они же берут на себя затраты на раскрутку и рекламу ТМ. Но пойти по этому пути стоит только в том случае, если для компании не так важно развитие собственного бренда.

Также необходимо изучить запросы ритейла. Добыв эти данные, можно запускать производство в соответствии с пожеланиями сетей. При необходимости нужно повышать качество, используя современное оборудование, знания главного технолога и сырьевую базу. Стоит воспользоваться выгодным расположением завода в экологически чистой зоне Западной Украины и, несмотря на существующую лояльную сеть поставщиков сырья, имеет смысл ее расширить.

На мой взгляд, в сложившейся ситуации целесообразно развивать именно новую украинскую марку и преподносить ее как соки из экологически чистых украинских овощей и фруктов. Такое позиционирование может стать конкурентным преимуществом на рынке. С легкой руки рекламистов и маркетологов потребление соков в последнее время вошло в моду. Грех не воспользоваться этим обстоятельством. Но производимый продукт действительно должен отвечать всем стандартам качества.

В дальнейшем имеет смысл постепенно отказаться от выпуска российских торговых марок. Также я сняла бы с производства ТМ «Бриз» - сезонный продукт (хотя все соковое производство в какой-то степени подвержено сезонности). А мощности, которые были загружены производством продукции Бриза, я переналадила бы на выпуск основного продаваемого ассортимента. Одновременно можно запустить рекламную кампанию и промоакции соков новой украинской ТМ. При этом нужно продолжать продвигать ТМ «Любимый сок», но позиционировать ее таким образом, чтобы бренд также ассоциировался с украинским продуктом.

Зарплату директора по продажам нужно привязать к результатам работы, предложив ему бонус по итогам отчетного периода.

Анализ разработчика

(Наталья Гончаренко)

Анализ разработчика

(Наталья Гончаренко)

- На мой взгляд, данное решение содержит ряд противоречий. Также непонятно, какой результат ожидается получить от описанных действий. Предложение начать с внутреннего анализа верно. Но его недостаточно для принятия таких важных решений, как разработка новых ТМ и принципов работы с розницей. Определить тенденцию продаж мало, нужно выявить причины. Решения об изменении структуры ассортиментного портфеля не могут приниматься только на основе изучения запросов ритейла. Разве не потребители платят и за продукт, и за возможность купить его в ближайшем супермаркете?

Логично предложение выпускать private label для сетей. Кстати, решение о производстве частных марок не обязательно должны принимать только те компании, которые не развивают собственные бренды. Для многих лидеров на своих рынках, имеющих сильные бренды, выпуск private label является частью стратегии. Также я согласна с предложением развивать новую украинскую марку и, учитывая описанные риски, постепенно отказаться от выпуска российских ТМ. Но тогда репозиционирование и продвижение ТМ «Любимый сок» - напрасная трата денег.

Ирина ПАПУША, директор по стратегическому развитию компании «Континиум», кандидат экономических наук

Ирина ПАПУША, директор по стратегическому развитию компании «Континиум», кандидат экономических наук

- Вначале проанализируем ситуацию и выявим проблемы компании.

Рынок. Количество крупных игроков и доля лидеров свидетельствует о жесткой конкуренции и сформированности рынка. Стремительный рост рынка постепенно замедляется, следовательно, увеличение доли любого из операторов будет происходить за счет перераспределения существующих потребителей и в меньшей степени за счет притока новых. Происходит укрупнение и структурирование рынка, мелким игрокам все сложнее удерживать даже существующие доли. Конкурентная борьба сопряжена со значительными затратами.

Продукт. Согласно условиям кейса, у компании есть предпосылки для производства качественного продукта: завод с хорошим оборудованием, высококвалифицированный технолог. Сырье для производства соков приобретается всеми украинскими производителями у одних и тех же поставщиков, поэтому более важна рецептура и технологичность производства.

Портфель ТМ. Позволю себе не согласиться с выводом разработчика о разбалансированности портфеля марок. ТМ «Любимый сок» представлена в среднем ценовом сегменте, ТМ «Бриз» и новая марка - в низкоценовом. Премиальная марка элиминирована*. ТМ не каннибализируют** за счет дифференциации ассортимента и цены. Марки представлены в самых емких растущих ценовых сегментах рынка.

Сбыт. 70% уровень покрытия VIP-розницы для сокового рынка можно назвать очень хорошим, особенно учитывая тот факт, что значительная часть соков продается именно через данный канал сбыта. Но низкая дистрибуция в линейной рознице порождает первую проблему. Решение данной задачи не требует значительных инвестиций и может быть выполнено при правильном построении системы сбыта и менеджмента.

Брендинг. Знание основной марки зафиксировано на уровне 90%. Низкие продажи при таком знании марки свидетельствуют о явных проблемах в брендинге. Это вторая проблема. Вероятно, позиционирование марки никак не связано с основными мотивами и ценностями потребителей соков. Исправить ситуацию можно было бы с помощью ребрендинга после исследования потребителей и оценки бренда, но данные действия повлекут за собой значительные инвестиции. Прекращение лицензии на использование российских ТМ также потребует существенных затрат в развитие новых марок.

Менеджмент. Отсутствие стратегии развития, налаженной системы планирования, текучесть кадров свидетельствует о существенных проблемах в менеджменте компании. Это третья и основная задача. Даже при отсутствии проблем в других сферах некачественный менеджмент не позволит компании достичь запланированных показателей. Решение проблемы является ключевым и не требует глобальных инвестиций.

Цели компании сформулированы некорректно. Увеличение доли на соковом рынке до 7% за год невозможно без значительных инвестиций. Достижение безубыточности не коррелирует*** со стремительным ростом. Собственник должен разделить операционные и инвестиционные затраты, а менеджмент - откорректировать цели до актуального достижимого уровня исходя из ситуации на рынке и доступности ресурсов. Без привлечения значительных инвестиций цель на год - удержание доли рынка и достижение безубыточности. За этот период нужно отладить бизнес-процессы в компании - сформировать плацдарм для развития в последующие годы.

Алгоритм работы прост. Пункт первый - построение системы менеджмента и бизнес-процессов, в том числе планирования. Второй - разработка стратегии развития и планирование ее воплощения. Третий - обеспечение ресурсами (в том числе построение системы сбыта) для воплощения стратегии. Четвертый - реализация стратегии и постоянный контроль.

Стратегия. Учитывая рыночную ситуацию, заметное увеличение доли рынка любого из игроков потребует либо значительных инвестиций, либо предложения революционно нового продукта, разработка и запуск которого также сопряжены с большими затратами, либо использования нетрадиционного решения. Наиболее приемлемое решение для Сочно - поиск своего целевого сегмента и концентрирование внимания на нем. Вследствие ограниченности финансовых ресурсов для развития необходимо максимально использовать сильные стороны компании, а именно потенциал качественного производства. Одним из вариантов решения может стать ботлерство для розничных сетей (розлив private label). Другим решением может стать предложение оригинального ассортимента и позиционирования бренда при нестандартном бюджетном продвижении. Это потребует четко отлаженной, планомерной и хорошо продуманной работы всей компании.

При отсутствии дальнейших инвестиций в развитие компании стоит рассмотреть вариант поглощения более крупным игроком. Однако привлекательными для покупателя могут стать только производственные мощности предприятия. Доля рынка, сила бренда, система мензеджмента и сбыта отсутствуют либо находятся на низком уровне развития.

Анализ разработчика

(Наталья Гончаренко)

Анализ разработчика

(Наталья Гончаренко)

С удовольствием отмечаю системность и практичность решения Ирины. В нем присутствует и грамотный анализ, и точное определение проблем, и разнообразные варианты их решения. Важно, что действия, которые предлагает предпринять Ирина, могут быть реально осуществимы Сочно и принести положительный результат. Алгоритм работы действительно прост, успешность его выполнения зависит от готовности и умения руководства ставить корректные цели и последовательно их достигать.

* Элиминирование (от лат. eliminare - изгонять) - исключение в процессе анализа, расчета, контроля, признаков, факторов, показателей, заведомо не связанных с изучаемым, анализируемым, контролируемым процессом, явлением.

** Каннибализация бренда - эффект потребительского восприятия, при котором один из товаров или брендов компании начинает подавлять продажи других товаров или брендов этой компании.

***Корреляция - систематическая зависимость между двумя переменными.

Наталья ГОНЧАРЕНКО, О том, как компания «Сочно» решала поставленные задачи

Наталья ГОНЧАРЕНКО, О том, как компания «Сочно» решала поставленные задачи

- Этот кейс демонстрирует реалии очень многих руководителей украинских компаний, которые кидаются из крайности в крайность, пытаясь выполнить невыполнимые задачи, поставленные собственниками. В первую очередь менеджмент компании «Сочно» отметил невозможность одновременного достижения поставленных собственником целей, потому что они являются взаимоисключающими. Поэтому после углубленного анализа ситуации цели скорректировали и решили сфокусироваться на достижении четвертого места на рынке соков - завоевании 5-6% рынка.

Чтобы вывести сотрудников компании из равновесия, директор Сочно установил очень высокий темп работы. Ему удалось удержать ключевых руководителей и специалистов, а также команду продавцов в регионах. В результате внутреннего конкурса должность директора по продажам занял лучший региональный менеджер - квалифицированный, лояльный к компании и знающий рынок руководитель. Был создан отдел маркетинга, основными функциями которого стали аналитика, поиск рыночных возможностей, разработка и реализация маркетинговой стратегии, создание ТМ, управление ассортиментным портфелем и т. д.

В сжатые сроки (за один месяц) провели внутренний и внешний анализ ситуации, обозначили проблемные места и разработали план действий на год по их устранению. Задачи сгруппировали по функциональным признакам с учетом приоритетов, назначили ответственных менеджеров, определили сроки выполнения и минимально необходимые ресурсы. Также изменили процедуру, механизм планирования и составления бюджета. В маркетинговом плане обозначили шаги по реорганизации ассортиментного портфеля, политике продаж и внешних коммуникаций. Все исследования проводились силами сотрудников компании, которые использовали доступные источники информации и опросы экспертов.

Анализ деятельности конкурентов продемонстрировал, в каких сегментах ослаблены их позиции. В тот период несколько компаний-конкурентов Сочно также занимались реорганизацией своего ассортиментного портфеля и системы сбыта. Сочно смогла воспользоваться слабыми звеньями коллег по цеху. К примеру, после того как у одного из лидеров рынка застопорились продажи ТМ в низком ценовом сегменте, перед сотрудниками Сочно поставили задачу целенаправленно уменьшать долю данной марки на полке.

Более корректная постановка задач и жесткий контроль их выполнения позволили компании улучшить показатели дистрибуции и уменьшить дебиторскую задолженность. Также для увеличения оборотных средств стали использовать факторинг.

Компания вышла на рынки Беларуси, России, Грузии, Казахстана, Израиля, Германии и США. Экспорт позволил существенно увеличить объем продаж (до 30% от общего объема).

Ассортиментный портфель компании пополнила новая высокодоходная ТМ «Калейдоскоп» - соки, состоящие из микса экзотических фруктов. Такое позиционирование ТМ позволило избежать конкуренции в сегменте HoReCa и облегчило вход в этот канал сбыта. Дело в том, что лидеры рынка предлагают для продаж в HoReCa в основном торговые марки с моновкусами.

Марку, позиционируемую в низком ценовом сегменте, доработали и расширили ее линейку до десяти вкусов. Вскоре эта ТМ стала «паровозом» продаж благодаря удачно выбранным вкусам, дизайну упаковки, а также грамотному сочетанию цены и качества. Линейку ТМ «Любимый сок» сократили до восьми наиболее продаваемых вкусов. Быстро выпустить новые ТМ удалось благодаря поддержке партнеров - поставщиков сырья и упаковки.

Решив, что направление private label перспективно для развития бизнеса, компания провела переговоры и выиграла тендеры на право производства частных марок соков для нескольких ведущих розничных сетей страны. Этот шаг позволил войти в незанятый и быстрорастущий сегмент, укрепить долговременные партнерские отношения с сетями, загрузить мощности и уменьшить расходы на маркетинг.

За год доля компании возросла до 5%, Сочно заняла четвертое место на рынке соков, общий объем продаж увеличился в два раза, убытки сократились также вдвое. За этот период компания не вышла на уровень безубыточности. Главные достижения - стабильная положительная динамика по ключевым показателям, существенное улучшение основных бизнес-процессов и привлечение инвестиций путем облигационного займа. На мой взгляд, формирование четкого видения бизнеса, корректные цели и последовательность действий позволят этому бизнесу успешно развиваться в дальнейшем.